住宅建築や購入の際、土地や建物を担保に20年~30年超という長期間の住宅ローンを組みますが、返済期間中に火災の被害に遭うと担保の価値が大きく下がるというリスクがあります。さらに、火災後は「新しい住居の確保」と「住宅ローン返済」という二重の負担が契約者側に発生する恐れもあります。

よって、金融機関、契約者双方のリスクを軽減するために、契約の条件には「火災保険への加入」が含まれることが一般的です。

そこで、今回はこれから住宅購入を検討する方のために、火災保険の保険対象や保険料の決まり方、保険金額の決め方について解説していきます。

火災保険にいくらかけるかを考える際に、ぜひ参考にしてください。

※当記事に記載の保障内容は各保険会社により異なります。保険の詳しい内容は、各引受保険会社の契約概要・注意喚起情報などでご確認ください。

目次(前編)

目次(後編)

火災保険の保険対象と範囲とは?

火災保険とは火災時の損害に対し補償がおりる保険です。現在では火災のみではなく、自然災害等での損害も補償対象に含まれます。そのため、「火災保険」という名称ではなく、「住まい保険」「住宅総合保険」という名称で販売されるケースも多くあります。

最適な火災保険を選択するために、保険対象や補償の範囲について改めて確認しておきましょう。

火災保険の保険対象

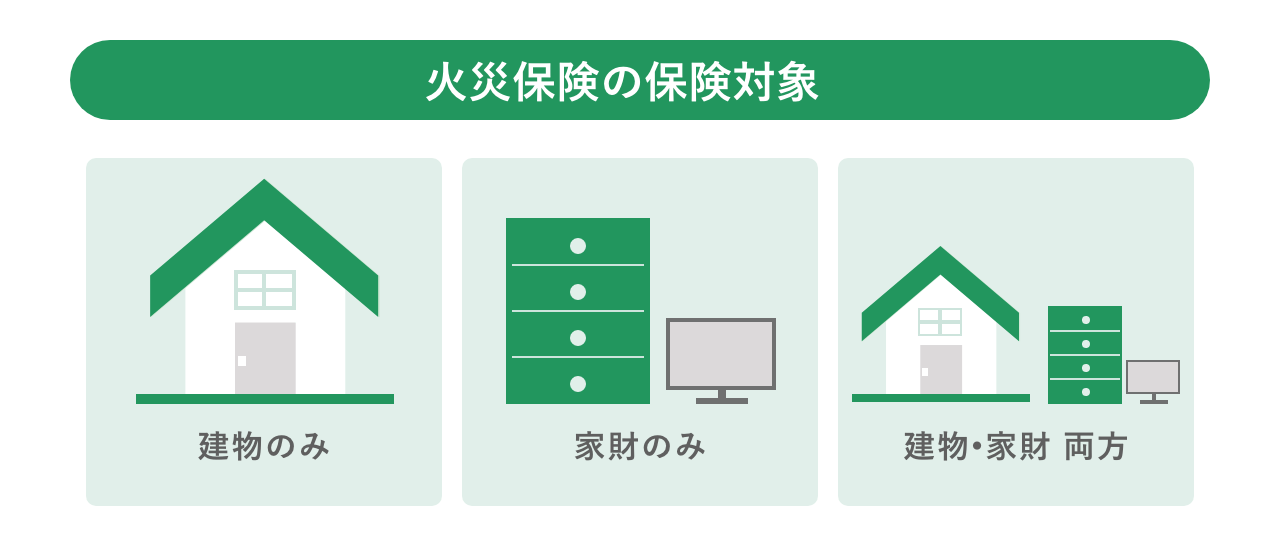

日本損害保険協会によると、火災保険の保険対象は「住居専用建物およびこれに収容されている家財」(※1)です。契約によって、以下の図のように「建物のみ」「家財のみ」「建物・家財両方」のいずれかが補償されることになります。

ちなみに、住宅ローン契約で担保になるのは「土地・建物」であるため、契約時に求められる火災保険の保険対象は「建物のみ」が基本です。家財も対象にすることはできますが、保険対象を増やすほど、保険料は増えていきます。保険対象が多い方が安心ではありますが、金銭面の負担も大きくなるため注意してください。

また、住宅ローン契約時に火災保険の請求権に対し「質権設定」された場合は、金融機関に保険金の請求権があります。この点も知っておきましょう。

※1 「火災保険」(一般社団法人日本損害保険協会)

どこからどこまで補償されるのか

火災保険の保険対象は建物と家財です。それぞれどの部分が補償されるかをご紹介します。

【建物の補償】

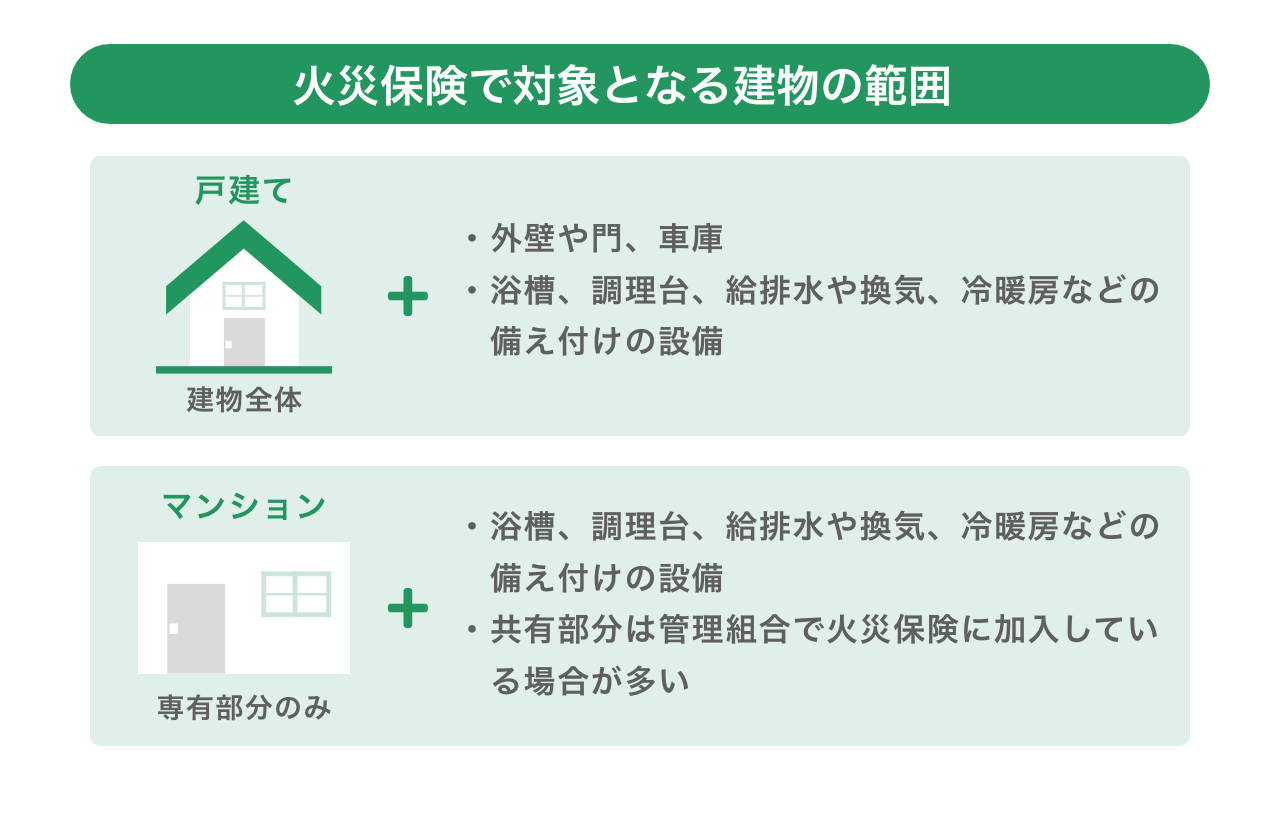

火災保険の保険対象の「建物」ですが、具体的には次の図の部分が補償されます。

戸建てでは門や車庫といった家に付随する部分も補償されます。

【家財の補償】

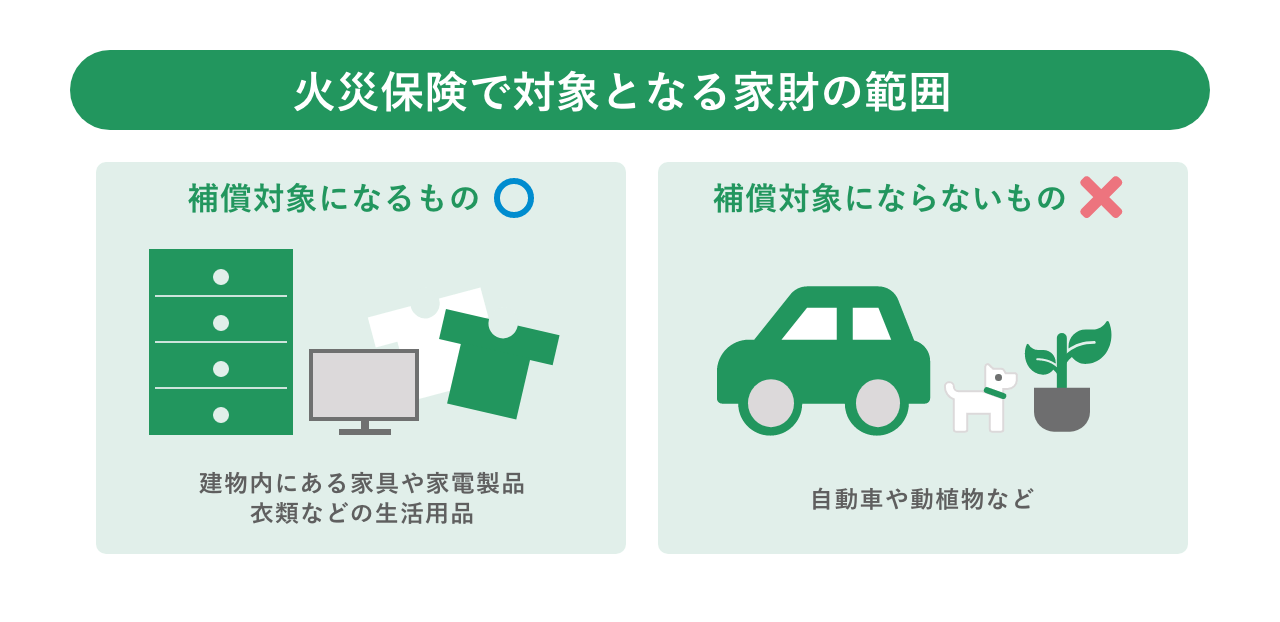

火災保険で補償される「家財」とは建物内の生活用動産のことです。具体的には以下のようなものです。補償されないものとあわせて確認しましょう。

貴金属・美術品・宝石など1個もしくは1組の価額が30万円を超える物品は、加入時に申告し、保険証券に明記しなければ補償対象になりません。このようなものは「明記物件」(※2)と呼ばれています。

保険商品によっては、明記物件になっていない30万円超の物品の場合でも「30万円まで」もしくは「1回の事故・破損につき100万円まで」などの補償が受けられる場合もあります。家財の補償も付けるのであれば、30万円超の物品の補償の扱いについて必ず確認してください。

※2 「火災保険」(一般社団法人日本損害保険協会)

火災保険の補償範囲とは

火災保険は火災を始めとして以下の災害等が補償範囲となっています。

| 火災 | 失火やもらい火によって起きた火災など |

|---|---|

| 落雷 | 落雷による建物の破損、家電製品の故障など |

| 破裂・爆発 | ガス漏れなどの破裂や爆発など |

| 風災・ひょう災・雪災 | 台風などの風災や雹、雪による損害など |

| 水濡れ | 漏水などの水濡れなど |

| 物体の落下・飛来・衝突 | 飛行機の墜落や自動車の飛び込みなど |

| 騒じょう・集団行動などによる破壊 | デモによる暴動などで建物が壊されるなど |

| 盗難 | 家に泥棒が入り現金や家電製品が盗まれたなど |

| 水災 | 台風や集中豪雨によって床上浸水が起きるなど |

上記のうち、火災、落雷、破裂・爆発が基本の補償とされています。その他は「基本の補償+風災・ひょう災・雪災+水災」など、ニーズにあわせてさまざまなプランが用意されているため、ご自身で必要な補償を選んで契約することをお勧めします。

特約

必要に応じて火災保険に以下のような特約を付加することもできます。

※特約の種類・名称は保険会社によって異なります。

| 類焼損害・失火見舞金費用補償特約 | 契約対象の建物から出火し、近隣の建物に延焼した場合の損害保険金や見舞金を補償する特約 |

|---|---|

| 個人賠償責任特約 | 他人にケガを負わせた場合や、他人の所有物に損害を与えた場合に損害賠償責任を補償する特約 |

| 電気的・機械的事故特約 | 電気的・機械的事故によって、建物の空調設備や消火設備、電気設備、給排水設備などが破損した場合の損害を補償する特約 |

| 携行品損害補償特約 | 国内外を問わず外出時に被保険者の身の回りの持ち物が突発的な事故によって損害が生じたときに補償する特約 |

| 借家人賠償責任特約 | 賃貸物件に損害を与えた場合に、貸主に対して生じる損害賠償責任を補償する特約 |

| 地震保険特約 | 地震による建物の倒壊や、地震を原因として火災で家が焼けたり、津波によって流されたりした場合に補償する特約 |

| 地震火災費用特約 | 地震保険による補償を上乗せする特約で、地震を原因とした火災で全焼した場合に補償する特約 地震保険を付帯しない場合でも、単体で付帯が可能 |

地震の被害に対する補償について

発生予測が難しいこともあり、地震など(正式には「地震・噴火またはこれらによる津波」)の被害については火災保険で補償されません。

【地震・噴火またはこれらによる津波の被害の具体例】

- 地震による倒壊、破損

- 地震によって生じた火災による焼損

- 地震によって河川の堤防やダムが決壊し、洪水となったため生じた流失、埋没

- 噴火に伴う溶岩流、噴石、火山灰や爆風によって生じた倒壊、埋没

- 地震や噴火の結果生じた土砂災害による流失、埋没

- 津波によって生じた流失、倒壊

地震被害に備えたい場合は地震保険に契約する必要があります。地震保険は単独では契約できず、火災保険と共に契約しなければなりません。すでに火災保険を契約している場合は途中で地震保険を付加することもできます。

なお、地震保険は「地震保険に関する法律」に基づき、政府と保険会社共同で運営しているため、どの保険会社で契約しても補償内容・保険料は同一です。

2017年1月以降始期の契約は以下の区分で認定されます。

| 損害の程度 | 保険金 |

|---|---|

| 全損 | 保険金額の100% |

| 大半損 | 保険金額の60% |

| 小半損 | 保険金額の30% |

| 一部損 | 保険金額の5% |

この場合はどうする?火災保険の契約について

ここまで、火災保険の補償範囲をご紹介しました。では、所有者が1人とは限らない「二世帯住宅」や複数の世帯が入居する「マンション」の場合、どのように火災保険を契約すればいいのかについても見ていきましょう。

二世帯住宅の場合は建物の所有権を持つ方が火災保険を契約します。「共有」「それぞれが所有権を保有」の場合は、双方とも加入しなければなりません。

マンションの火災保険の場合は次のような契約方法があり、契約方法によっては補償箇所が変わってくる場合があります。(※3)

| 契約方法 | 詳細 |

|---|---|

| 個別付保方式(専有部分のみ) | 居住者が専有部分にのみ火災保険を契約 |

| 個別付保方式(専有部分+共用部分の共有持分) | 居住者が専有部分および共用部分の共有持分に対して火災保険を契約 |

| 共用部分一括付保方式 | 共用部分の財物全体について、マンション管理者が火災保険を契約 |

※3 「二世帯住宅の場合やマンションに住んでいる場合の火災保険の契約方法を教えてください。」(一般社団法人日本損害保険協会)を元に表を作成

火災保険の保険料はどうやって決まる?

火災保険を含め、損害保険の保険料は次の2つにより構成されています。

| 純保険料 | 保険金の原資となる部分 過去のデータなどに基づき算出される |

|---|---|

| 付加保険料 | 保険会社の事業運営費用(給与・代理店手数料・利益など) 「高すぎない」「低すぎない」「不当に差別的であってはならない」という3つの原則に基づき設定される |

火災保険の純保険料率については「損害保険料率算出機構」が参考純率を算出しています。しかし、独占禁止法遵守の観点から、保険会社はこの料率の使用義務はなく、独自で純保険料率を設定することが可能です。

よって、各保険会社では火災保険の保険料を設定する際、主に「建物の構造」「建物の所在地」「築年数」「保険金額・補償・特約」を基準にすることが一般的です。

建物の構造

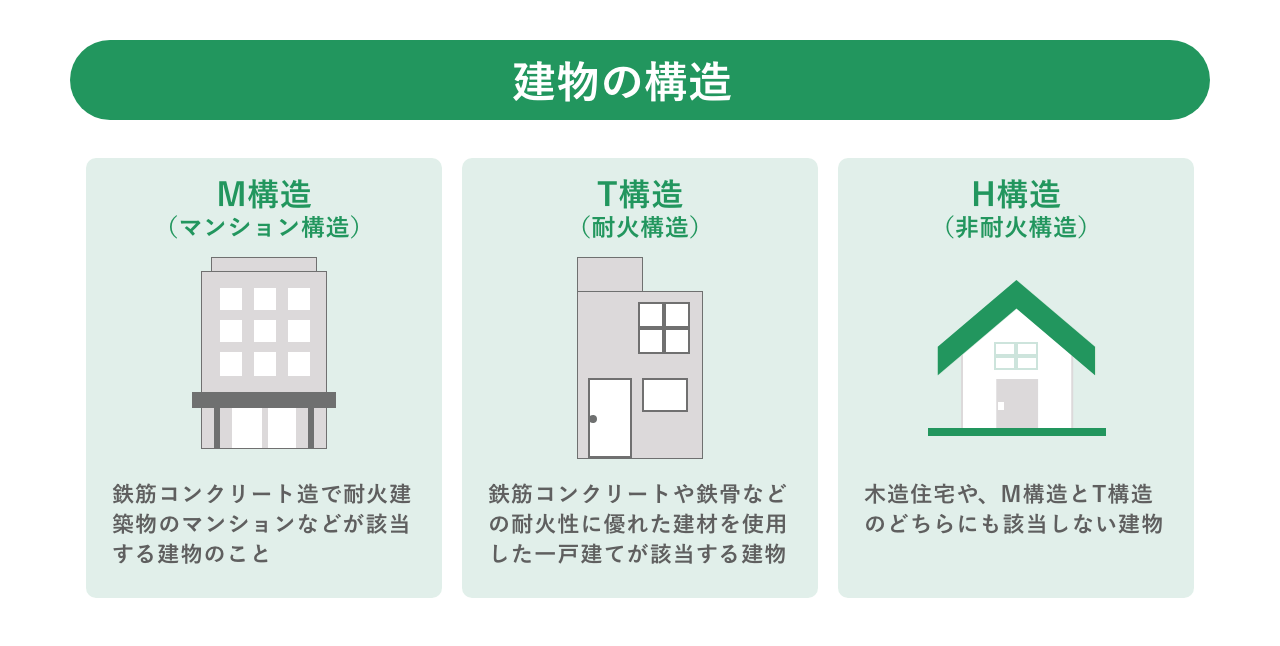

建物の構造には、「M構造(マンション構造)」「T構造(耐火構造)」「H構造(非耐火構造)の3種類があります。

損害リスクが低い方が保険料は低く設定されるため、M構造→T構造→H構造の順番で保険料が上がることになります。

建物の所在地

火災保険の保険料率は各都道府県の事故・損害の発生状況も参考に作成します。都道府県によって保険料が違う場合があるのはそのためです。

築年数

保険会社によっては、築年数が浅い住宅の保険料率が低くなるよう設定しているケースもあります。同じ所在地で同じような構造の物件の場合、新築の方が中古住宅よりも保険料が低くなるということです。

保険金額・補償・特約

保険金額や補償内容、特約の有無も保険料決定の際の重要な要素です。保険金額が高いほど、そして付加する補償や特約が多いほど保険料は高くなります。

火災保険はいくらかける?保険料についても要チェック!

火災保険の内容や保険料の決まり方を確認したところで、保険料について考えてみましょう。

保険料を調べる際に必要なものとは?

「保険金額をいくらに設定するか」が保険料決定の大きな要素です。保険金額は「保険価額」と同額になりますが、保険価額の算出方法には次の2通りがあります。

- 時価:建物や家財の現在の価値から算出した金額。年数が経過すると価額も減少する

- 新価:現在の建物や家財と同価値のものを再建築・再調達するために必要な金額

時価で保険価額を決めた場合、火災に遭い建物等を失った後、同価値の住宅を再築(購入)したくても、保険金だけでは不足する恐れがあります。そのため、保険価額は「新価」を基にするのが一般的です。

マンションの場合は専有部分の価額を算出

マンションの火災保険が「個別付保方式+共有部分一括付保方式」となる場合、個人では専有部分のみ契約することになります。

ただし、マンションの購入価額は「専有部分+共用部分」から成り立っているため、専有部分の価額を出すためには以下の計算式で算出してください。

購入金額の40~60%(※)=専有部分の価額

※割合は保険会社ごとに異なります。

この計算で出た価額が保険金額となります。

建物の構造、築年数ごとの保険料をチェック!

では、以下の条件で建物の構造や築年数ごとの保険料を確認しましょう。

【条件】

- 所在地:東京都

- 保険金額:2,000万円

- 契約期間:1年

- 保険料の支払い方法:一括払い

- 基本補償(火災、落雷、破裂・爆発)のみの場合です。

- 戸建てはT構造、マンションはM構造とします。

| 新築 | 築5年 | 築10年 | 築15年 | 築20年 | |

|---|---|---|---|---|---|

| 戸建て(T構造) | 1,030円 | 1,545円 | 2,317円 | 3,231円 | 3,966円 |

| マンション(M構造) | 801円 | 1,201円 | 1,802円 | 2,513円 | 3,084円 |

上記は一つの例ですが、構造や築年数によって保険料が大きく異なることがお分かりいただけるでしょう。

では、保険料をなるべく抑えるためにはどうすればいいのかをご紹介します。

公開日:2023年02月08日

更新日:

RELATED関連記事はこちら

RECOMMENDおすすめ記事はこちら

田尻 宏子

2016年からライター活動を開始。金融機関ホームページ、お金の情報サイトでローン、投資、保険などマネー系記事の執筆を数多く手掛ける。分かりやすく、役に立つ記事を書くことがモットー。2級ファイナンシャル・プランニング技能士、証券外務員1種資格保有。