夫婦の働き方や家庭の役割分担に対する価値観が多様化し、世帯主が妻である家庭も出てきています。そのような流れの中で、妻名義で住宅ローンを組むことを考えている方もいるのではないでしょうか。とはいえ、世間的には男性の単独名義や夫婦共同名義の借り入れが一般的で、まだまだ妻名義で住宅ローンを組む世帯は多くありません。

そこで今回は、妻名義で住宅ローンを組む方法からメリット・デメリット、注意点、夫婦共同名義との違いやよくある疑問点までわかりやすく解説します。妻の単独名義で住宅購入を考えている人は、判断の参考にしてください。

目次

妻名義でも住宅ローンは組めるが審査で懸念点も

住宅ローンの申込要件に、性別の指定や世帯主名義を条件とするような決まりはありません。住宅ローンを申し込む人に安定した収入があり、過去の借り入れや返済状況(個人信用情報)に問題がなければ、男女問わず住宅ローンを申し込めます。したがって、諸々の要件を満たしていれば妻だけで住宅ローンを組み、妻名義のローンと家を持つことは可能です。

とはいえ、実際に妻名義で住宅ローンを申し込むと、理由を問われたり、連帯保証人を求められたりする可能性があります。この章では、妻名義で住宅ローンを組む方法と懸念点について解説していきましょう。

妻の単独名義だと理由を聞かれることがある

FPとして住宅ローン利用者を多く見てきた筆者の経験上、実際に住宅ローンを組む世帯の大半は夫の単独名義か夫婦共同名義・ペアローンで申し込んでいました。

金融機関から見ても妻名義で申し込む世帯は少ないため、数ある申し込みの中でも目立ちます。その結果「なぜ妻だけ?」と不思議に思われ、金融機関から単独名義の理由を聞かれることがあります。

実際、国土交通省の民間金融機関を対象とした調査では、住宅ローンの融資を行う際に考慮する項目として「性別」と回答した金融機関が22.3%ありました。(※1)全体としては少数ですが、このように審査時に性別を見ている金融機関も一部存在します。たとえ理由を聞かれたとしても、「妻のほうが高年収だから」など、明確な理由があれば大きな問題はありません。

しかし、夫の信用情報に大きな金融事故があったり、多額の借金があったりして、仕方なく妻名義で家を買おうとしているという世帯は要注意です。こうした事情が金融機関に露見した場合、妻の返済能力も疑問に思われ、厳しくチェックされる可能性があります。

※1「令和6年度 民間住宅ローンの実態に関する調査 結果報告書」よりP19「融資を行う際に考慮する項目」(国土交通省)

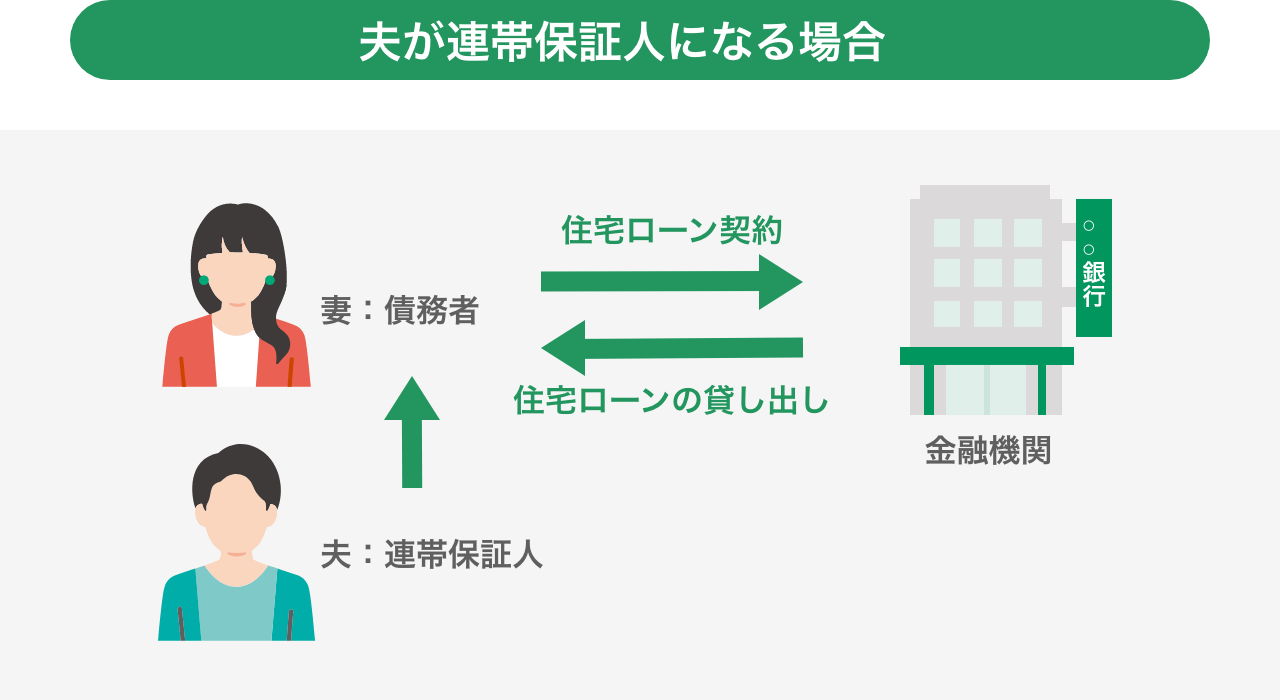

妻の単独名義だと夫が連帯保証人になることを求められることがある

妻が単独で住宅ローンを申し込むと、夫の返済能力は一切考慮されず、妻だけの返済能力が審査対象になります。このとき、妻の収入が安定していれば問題はありません。

しかし、住宅ローンの申込内容に対して妻の収入が低く返済能力が足りないと見なされると、金融機関から夫を連帯保証人として立てるよう求められることがあります。

夫を連帯保証人に立てると、夫婦の収入を合算することで借入金額を増やせます。妻を名義人にしたうえで住宅ローンの借り入れを増やせるため、夫を連帯保証人にするのも一つの方法です。

ただし、連帯保証人は主たる債務者(住宅ローンの名義人)である妻と同等の責任を持つため、個人信用情報や収入の情報も含めて審査対象になります。

夫が求職中で現在定職に就いていない、多額の借金や過去に金融事故を起こしているなどで返済能力がない状態だと、審査に通らない可能性があるので注意しましょう。

妻だけで住宅ローンを組める場合と組めない場合

妻名義でも住宅ローンを申し込めますが、理由や返済能力を問われた結果、審査に通らない可能性もあります。では、どのような状況だと住宅ローンを組める、あるいは組めないのでしょうか。この章では、具体的な事例をもとに解説していきます。

ただし、住宅ローン審査の可否を最終的に判断するのは金融機関です。住宅ローン申込者個々の状況によっても結果は変わります。ご紹介する事例を参考にしながら、気になる方は金融機関に「妻だけで住宅ローンを組みたい」旨を相談してみてください。

妻名義でも住宅ローンを組める可能性が高い例

妻の単独名義でも住宅ローンの審査に通る可能性が高い例として、以下2つが挙げられます。

・妻の返済能力が高い

多くの金融機関が住宅ローンの申込要件に掲げているのは「安定した収入」です。

たとえば、妻が東証プライム企業の会社員または公務員で、夫は個人事業主という世帯だと、審査においては妻の方が安定した収入があると見なされます。この場合は、妻のみで住宅ローンを申し込んでも、審査に通る可能性は十分あるでしょう。

・フラット35(買取型)で申し込む

フラット35とは、公的機関と民間金融機関が共同で提供する長期固定金利の住宅ローンです。買取型は多くの金融機関で提供されている商品で、連帯保証人は必要ありません。妻側の返済能力に特段問題がなければ、連帯保証人なしで借り入れできる可能性があるでしょう。

ただし、フラット35は金利タイプの選択肢が固定金利のみで、物件の技術検査が必要という条件があります。民間の住宅ローンとは異なる点に留意が必要です。

妻名義では住宅ローンを組める可能性が低い例

一方、妻の単独名義では審査に通らず、住宅ローンを組める可能性が低い例として、以下2つが挙げられます。

・妻の返済能力が低い

男女問わず、住宅ローンの申込者には安定した収入が求められます。妻名義で家を買う場合、大前提として、妻に相応の返済能力がなければ借り入れはできません。

必要な返済能力の目安は借入金額や金融機関のプランによっても変わるため、まずは金融機関に希望の借入金額を伝え、年収の目安を確認することをおすすめします。年収が足りないときは、頭金を増やし、借入金額を減らすという方法もあります。

・夫が連帯保証人で、夫が無職・個人信用情報に問題がある

妻の返済能力が足りず、夫を連帯保証人にする場合は、夫の収入や個人信用情報も審査対象になります。

夫が無職で収入がない、過去にクレジットカードやローンの滞納歴がある場合などは、審査に通らない可能性が高くなるため要注意です。過去の滞納歴や返済状況など個人信用情報が気になる方は、自ら各機関に開示申し込みをしてみるといいでしょう。

個人信用情報に「異動」情報が記録されているのは、過去に金融事故があったことを示しているので気をつけてください。

妻がアルバイトやパート、個人事業主、育休中だとどうなる?

妻がアルバイトやパート、個人事業主などで収入が不安定なケースと、育休中で収入が一時的に少なくなっているケースはどうなるのでしょうか。それぞれ性質が異なるため、分けて解説します。

・アルバイト・パートなど非正規雇用や個人事業主の場合

先述のとおり、多くの金融機関の住宅ローン申込要件では安定した収入が求められます。たとえば、アルバイト・パートなどの非正規雇用者や、フリーランスや個人事業主などの自営業は収入が約束されていません。

筆者の経験上、こうした雇用形態の方は、妻か夫かを問わず、安定した給与がある会社員よりも審査が厳しくなりがちです。

ただし、フラット35については住宅ローンの申込みにおいて、仕事や雇用形態の制限をかけていません。返済能力に問題がなければ、非正規雇用や自営業の妻名義でもフラット35で住宅ローンを組める可能性はあります。

・産休・育休中の場合

産休中や育休中など一時的に収入が低くなるケースでは、申し込みのタイミングによって審査の結果も変わります。住宅ローンは前年の所得書類をベースに審査されるため、育休前の年度が替わるタイミングに申し込めば審査に通る可能性はあるでしょう。

ただ、金融機関に育休取得予定を告げずに申し込むことはお勧めしません。育休中はどうしても収入が下がりますし、育休復帰後も時短勤務を選択すれば収入は出産前より下がる可能性があります。そのため、妻の出産前後に住宅ローンを組むのは極力避けたほうがいいでしょう。

育休を取得して復帰後、今後の収入の見通しが立ってから申し込む方が安定した返済計画を立てられるのではないでしょうか。

住宅ローンを妻名義にするメリット・デメリット。共同名義との違いもあわせて解説

この章では、妻名義で住宅ローンを組むメリットとデメリット、注意点を改めて解説していきます。

住宅ローンを妻の単独名義にするメリット

-

夫が自営業・経営者などで住宅ローンの借り入れが難しい場合、妻に返済能力があれば借り入れできる

-

単独名義だと、夫婦そろって手続き・審査を受ける必要がない

-

共同名義と比べると、離婚時・相続時にトラブルになりにくい

-

妻が住宅ローンを借りて夫は事業の融資を受けるなど、家庭内で借り入れ枠を別々にできる

特に上記のメリットを享受しやすいのは夫が自営業・フリーランスや経営者で、妻が会社員・公務員のケースです。

金融機関の審査において、会社員や公務員は自営業やフリーランスよりも安定した収入があると見なされる傾向にあります。妻側に相応の返済能力があれば、審査も通りやすいでしょう。

住宅ローンを妻の単独名義にするデメリット

-

夫婦共同名義でローンを組むより借入金額は少なくなる

-

住宅を売却するときの「3,000万円特別控除の特例」は、妻一人しか受けられない

(共同名義であれば3,000万円×2=6,000万円が控除対象になる) -

金融機関によっては、審査に通りにくい可能性がある

-

住宅ローン控除は妻一人のみ受けることになる

上記のうち、どの家庭にもデメリットになるのは借入金額と売却時の特例です。

審査の通りにくさや住宅ローン控除については、妻の収入状況によってはそれほど大きなデメリットになりません。たとえば夫は専業主夫で返済能力のある妻が働き家計を支えている場合、審査に落ちる可能性は低くなるでしょう。

また、もともと片働き世帯であれば、住宅ローン控除を単独で受けることはデメリットにはなりません。ただし、共働きで夫と妻の収入が同等である場合は、妻だけが住宅ローン控除を受けるより、夫婦で住宅ローン控除を受けた方が節税効果は高くなる可能性はあります。

共働き夫婦の住宅ローンについては、こちらでも詳しく紹介しています。

「共働き夫婦で住宅ローンを組む4つの方法!ペアローンや収入合算のメリットは?」

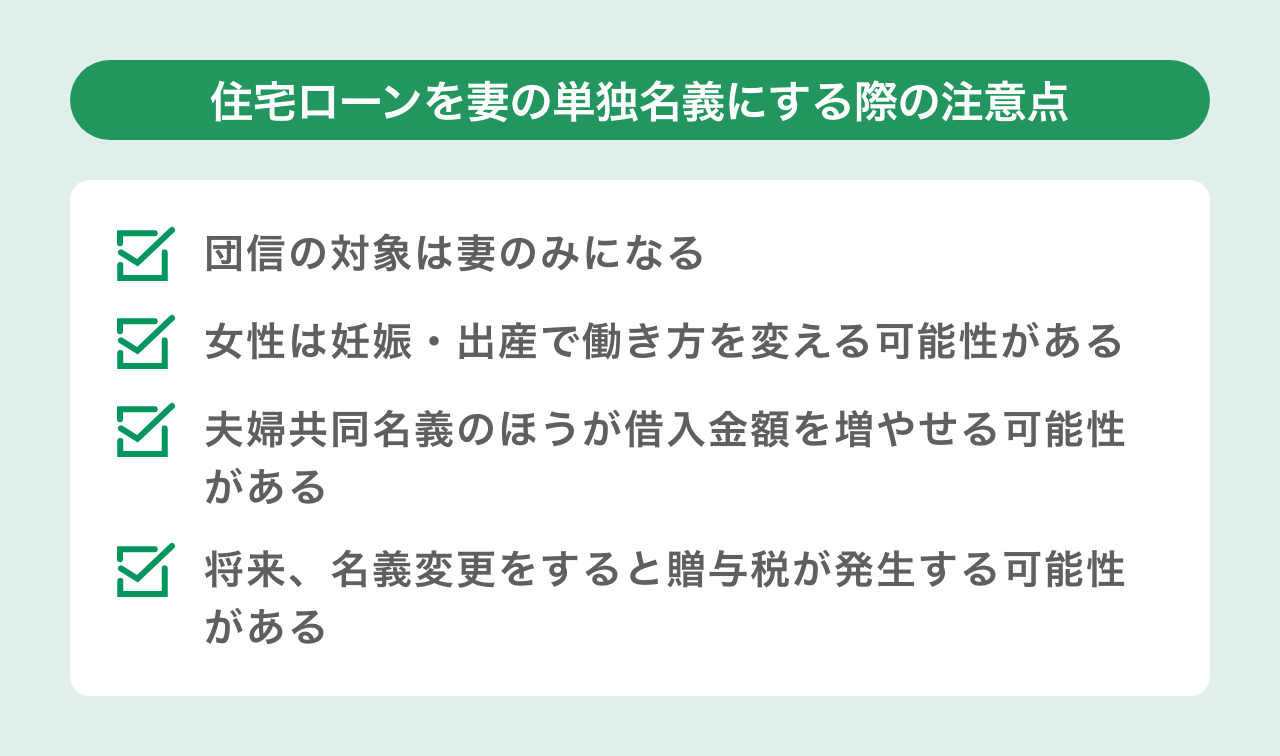

住宅ローンを妻の単独名義にする際の注意点

住宅ローンを妻の単独名義にする場合、以下4つの注意点があります。それぞれ解説します。

団信の対象は妻だけになる

妻名義で住宅ローンを組むと、住宅ローン申込者が亡くなった際の保険制度である団体信用生命保険(通称「団信」)の対象は妻に限定されます。

妻が亡くなると住宅ローン残債は全額保障されますが、夫が亡くなった場合は住宅ローンの返済が続きます。たとえ夫が専業主夫だとしても、夫婦のうちどちらか1人でも欠ければ家計の収支バランスは大きく崩れる可能性があります。子どもが小さい家庭など、状況によっては夫の死亡保障を別途用意した方がいいでしょう。

団体信用生命保険については、こちらの記事でも詳しく解説しています。

「【最新】住宅ローンの団体信用生命保険(団信)をプロが徹底解説!種類・保障内容・保険料・加入時の注意点」

女性は妊娠・出産で働き方を変える可能性がある

DINKs(子どもを持たない選択をした共働き夫婦)や、妻が主に働き家計を支えている家庭もあるでしょう。しかし、女性は妊娠・出産を機に働き方を変える、もしくは変えざるを得ない可能性があります。

妻だけの返済能力に依存して住宅ローンを組むと、いざ妻が妊娠・出産を機に働き方を変えようと思っても、柔軟に対応できません。夫の返済能力やこの先のライフプランなどを十二分に考えたうえで借り入れを考えましょう。

夫婦共同名義の方が借入金額を増やしやすい

妻の単独名義よりも、夫の収入を合算して夫婦共同名義で借り入れする方が借入金額を増やせます。

借入金額を増やしたい場合は夫婦連帯債務で共同名義にするか、妻の単独名義で夫が連帯保証人になり、収入を合算する方法も検討してみてください。

将来、妻から夫または妻から夫婦共有名義に変更をするのは難しい

住宅ローンが残っている状態で家や住宅ローンの名義変更をするには、金融機関の承諾が必要です。ただし、金融機関が名義変更を認めることは非常に少なく、簡単に変更できるものではありません。妻から夫への名義変更でも、妻から夫婦での共有名義への変更であっても同様です。

どうしても名義変更をしたい場合は、住宅ローンを借り換え、改めて契約内容を見直すことも検討しましょう。

名義変更できたとしても、贈与税の課税対象になる可能性も

万が一、金融機関に住宅ローンや家の名義変更が認められても、その場合は妻から夫への不動産贈与とみなされ、贈与税の課税対象になる可能性があります。

贈与税については、夫婦間で持分を売買する、贈与税の特例などを活用して節税できる場合があります。特に婚姻期間が20年以上の夫婦であれば、夫婦間の住宅贈与については、基礎控除110万円の他に最高2,000万円まで控除を受けられる特例(贈与税の配偶者控除特例)があります。(※2)

詳細は、税理士にご相談ください。

※2「No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除」(国税庁)

妻名義の住宅ローン よくある疑問まとめ

ここでは、妻のみで住宅ローンを組む際によくある疑問をまとめました。

Q1.家の名義とローン名義、世帯主名義がそれぞれ違う場合、住宅ローンは組める?

原則として、住宅ローンを組んで購入する家の名義人は住宅ローン名義人と同一となります。

ただし、住民票上の世帯主については、家や住宅ローンの名義人と違っていても問題はありません。

- 住宅ローンの名義人:金融機関と住宅ローン契約を交わす人

- 家の名義人:不動産の所有者。住宅ローン名義人と同一となり、住宅ローンが残っている途中で変更する際は金融機関の承諾が必要。ローン完済後は自由に名義変更できるが、持分の売買や贈与という扱いになるため注意が必要

- 住民票上の世帯主:各世帯の代表者を指す。所得で世帯主が決まるわけではなく、各世帯で自由に決められる。基本的に、住宅ローン契約に影響を与えることはない

Q2.妻の名義で組んだ住宅ローンを夫が支払うのはNG?

夫が妻名義の住宅ローンを払うと、夫から妻に返済相当額の贈与があったとみなされ、贈与税の課税対象になるためNGです。

贈与税には、年間110万円までの贈与が非課税になる基礎控除枠があります。ただし、年間の返済額が基礎控除枠以下の100万円であっても、それが20年も続くようなローン契約の場合には「定期贈与」とみなされ、課税対象となることがあります。つまり、基礎控除以下の贈与を20回行ったのではなく、「総額2,000万円の贈与を20回に分割した」と見なされ、総額2,000万円に対して贈与税が課されるのです。

先に紹介した贈与税の配偶者控除特例も活用できなくなってしまうため、名義人と違う人が住宅ローンを払うことがないように気をつけてください。

Q3.2軒目の家を妻名義の住宅ローンで購入できる?

すでに1軒目の家を夫名義の住宅ローンで所有していて、2軒目の家を妻名義の住宅ローンで購入できるのか?という質問です。

原則として、住宅ローンは本人が住む家を購入するためのものです。日本の夫婦は同居が一般的なため、2軒目の家を購入する際はセカンドハウス扱いになるでしょう。セカンドハウスについては住宅ローンは使えず、セカンドハウスローンでの取り扱いとなります。

ただし、仕事の事情などで夫婦が別々の家で暮らしている実態がある場合、金融機関が了承すれば別々に住宅ローンを組める可能性はあります。いずれにしても、金融機関の判断で変わるため、一概には言えません。

妻の単独名義で住宅ローンを組むときはライフプランをよく考えよう

女性の社会進出によって夫婦の働き方や価値観が多様になり、家事育児の分担に対する意識も変わってきています。妻名義で住宅ローンを組む家庭も、今後少しずつ増えていくのではないでしょうか。

妻に十分な返済能力があり、健康状態や個人信用情報にも問題がなければ、妻名義で住宅ローンを組むことは可能です。夫が自営業やフリーランスで住宅ローンを組みにくい家庭でも、妻名義で組めれば住宅購入の大きな一助になるのではないでしょうか。

ただし、女性は男性と違い妊娠・出産で働き方を変える、もしくは変えざるを得ない可能性があります。妊娠・出産は男性に変わることができません。その期間はどうしても仕事量の調整が必要です。

筆者自身、妊娠を機に働き方に対する考えが180度変わり、会社員からフリーランスに転身しました。住宅ローンの返済は長期にわたるため、働き方を変えても無理なく返済していけるように、夫婦でよく話し合ったうえで住宅ローンの借入方法を決めてください。

今回の記事では妻名義の住宅ローンについてご紹介しましたが、共働きご夫婦が住宅ローンを組む方法をご案内している記事もありますのでぜひ参考にしてください。

「【最新】ペアローンと連帯保証と連帯債務の違いは?住宅ローンは「夫婦共有名義」と「夫のみ・妻のみ」どちらがいい?」

「ペアローンで配偶者死亡時も夫婦分100%保障「ペアローン連生団信」がPayPay銀行で提供開始」

「【最新】住宅ローンの無理のない返済比率とは?年収の何割が目安?計算方法もあわせて解説」

公開日:2023年02月13日

更新日:

RECOMMENDおすすめ記事はこちら

服部ゆい

金融代理店での勤務経験と自身の投資経験を活かしたマネーコラムを多数執筆中。 子育て中のママFPでもあり、子育て世帯向けの資産形成、ライフプラン相談が得意。保有資格:2級ファイナンシャル・プランニング技能士