共働きであれば、夫婦2人の収入を前提として住宅ローンを組もうと考える方も多いのではないでしょうか。

ペアローンや収入合算などの選択肢も増えますが、それぞれにメリット・デメリットがあります。

今回は、共働き夫婦ならではの住宅ローンの組み方4つをご紹介します。

さらに、組み方によって異なる団体信用生命保険(団信)の加入対象者や注意点についても解説します。

共働き夫婦の住宅ローンの組み方は主に4つ

共働き夫婦が住宅ローンを契約する場合、主に次の4つの方法があります。

【主な住宅ローンの組み方】

- どちらか1人が単独名義で組む

- 夫婦の収入を合算して連帯保証型で組む

- 夫婦の収入を合算して連帯債務型で組む

- 夫婦それぞれが住宅ローンを2本組む(ペアローン)

以下で詳しく解説していきます。

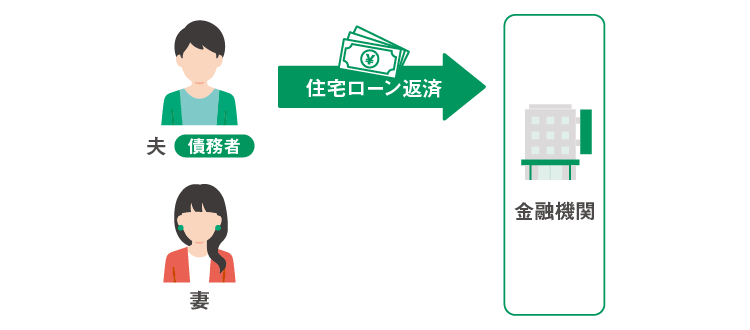

【パターン1】単独名義で住宅ローンを組む

夫婦のどちらか1人が単独で住宅ローンを組むパターンです。

たとえば「子どもが生まれたら夫婦のどちらかが専業主婦(主夫)になる予定」といった夫婦に向いています。

1人分の収入で返せる金額だけを住宅ローンとして借りることになるため、共働きを続ける場合には家計に余裕が生まれます。

デメリットは、借入額の上限が少ないことです。もし借入額を増やしたい場合、パターン2~4を検討しましょう。

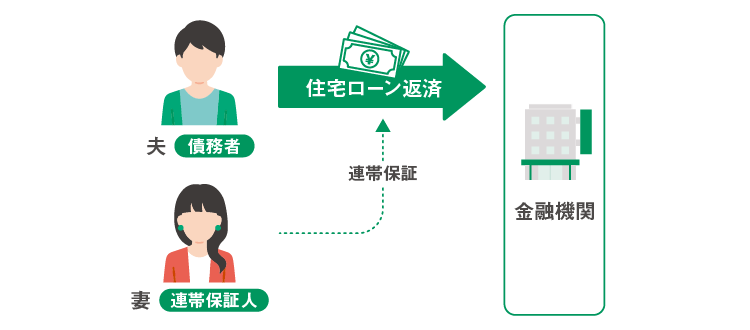

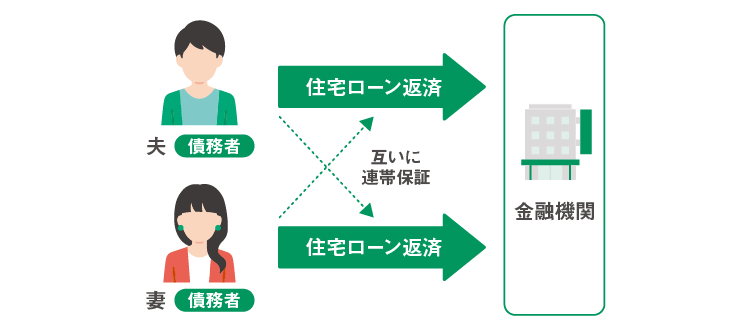

【パターン2】連帯保証型(収入合算)

収入合算とは、夫婦2人の収入を合計して住宅ローンの審査を受ける方法で、住宅ローン手数料が1契約分で済むのがメリットです。

連帯保証型は夫婦が「主債務者+連帯保証人」として契約するため、連帯保証人である配偶者は団体信用生命保険(団信)や住宅ローン控除の対象外となります。主債務者の返済が滞らなければ、連帯保証人に返済義務は発生しません。

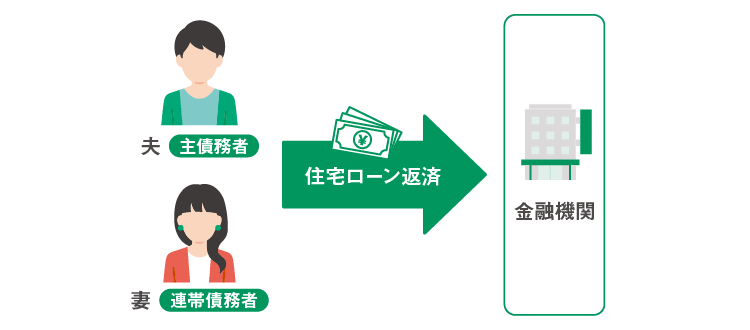

【パターン3】連帯債務型(収入合算)

収入合算で「主債務者+連帯債務者」として共同名義で住宅ローンの審査を受け、夫婦2人で返済責任を持つ方法を連帯債務型といいます。

債務者が「夫のみ」または「妻のみ」となる連帯保証型と違って2人とも債務者になるため、住宅ローン控除を双方が利用できる点がメリットです。

団信は1人しか加入できない場合と、2人で加入できる場合があるため、後ほど詳しく解説します。

【パターン4】ペアローン

パターン1~3までは住宅ローンを1本契約する方法でしたが、夫婦で2本の住宅ローンを組む「ペアローン」で借入額を増やす選択肢もあります。

住宅ローン控除や団信を2人とも活用できる点がメリットです。また夫婦で返済をするという点では連帯債務型とも似ていますが、連帯債務型との違いとしては住宅ローンの返済期間や金利タイプを夫婦で変えられることが挙げられます。

デメリットとしては、2本分の住宅ローン手数料が必要になります。

住宅ローンを夫婦で組むか単独名義で組むか、どちらの方がメリットが大きい?

収入合算(連帯保証型・連帯債務型)やペアローンを活用すると、住宅ローンの借入額を大きく設定しやすくなります。

都市部など物件価格が高く1人の収入では手が届きにくい場合や、用意できる頭金が少ない場合などは、2人の収入で審査を受けることで希望額の借り入れができるかもしれません。

ただし、共働きだからといって、あまりに高額な住宅ローンを組むのは危険です。夫婦の収入が安定していて、借入額が少し不足する程度なら、利用を検討すると良いでしょう。

借入額の設定について詳しく知りたい方は、こちらの記事をご覧ください。

「住宅ローンは手取り年収の4~6倍までが無理のない借入金額!計算方法を解説」

夫婦でずっと共働きを続ける予定の場合は連帯債務型とペアローンがおすすめ

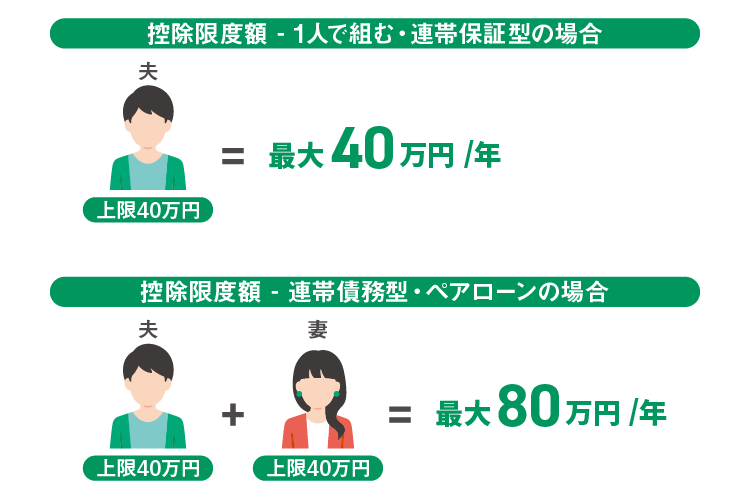

連帯債務型とペアローンは、夫婦それぞれが住宅ローン控除を受けられるというメリットがあります。

住宅ローン控除は年末の住宅ローン残高の0.7%分が所得税(一部、翌年の住民税)から控除されるしくみで、控除期間は10年~13年です。借入限度額は住宅の種別によって異なり、基本的には省エネ性能の高い住宅ほど限度額が高く、より多くの控除を受けられるようになっています。夫婦2人で働き続ける予定であれば、金銭的に大きなメリットになるでしょう。

※19歳未満の子どもがいる「子育て世帯」もしくは夫婦のどちらかが40歳未満の「若者夫婦世帯」については、令和6年度(2024年度)の入居に限り、控除限度額が最大年35万円~21万円/年となる特別措置があります。該当すれば、夫婦で最大70万円/年の控除を受けられます。

※2024年1月以降に建築確認を受けた新築住宅については、原則として一定の省エネ基準に適合しなければ住宅ローン控除を受けられません。

※控除額は住宅の種別や居住年度、特別措置の適用によっても異なるため、最新の税制等については税務署や税理士にお尋ねください。

参考:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

国土交通省「住宅ローン減税の借入限度額及び床面積要件の維持(所得税・個人住民税)」

夫婦で住宅ローンを組むとき団体信用生命保険(団信)はどうなる?

夫婦で住宅ローンを組むとき、必ず考えておかなければならないのが、団体信用生命保険(団信)についてです。住宅ローン契約者が死亡・所定の高度障害状態となった場合に住宅ローン残高がゼロになる保険で、ほとんどの住宅ローンでは団信加入が貸付の要件となっています。

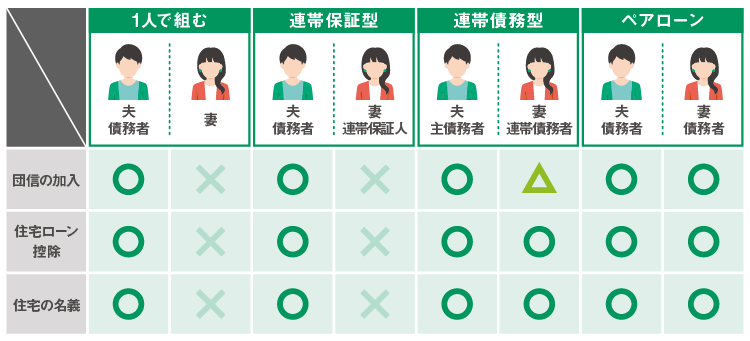

団信の対象を共働き夫婦での住宅ローンの組み方別に表にすると、以下のようになります。

単独ローンや連帯保証型、連帯債務型、ペアローンそれぞれでの違いについて、まずは理解しておきましょう。

参考までに、「住宅ローン控除」や「住宅の名義」についてもあわせてまとめています。

※上記は主債務者が夫になる場合。妻が主債務者になり、団信加入や住宅ローン控除を受けることも可能

夫婦で住宅ローンを組む場合、借り方によってはどちらか1人しか団信に加入できません。万が一の場合、残された方が1人で返済を続けなければならなくなるため、しっかり検討しておきましょう。

連帯保証型(収入合算):主債務者のみ加入

たとえば夫が主債務者で住宅ローンを組んで夫だけが団信に加入している場合、夫の死亡で住宅ローン残高はゼロになりますが、収入を合算して一緒に住宅ローンを組んだ妻の死亡リスクには対応できません。夫の収入が十分なら問題ないのですが、小さな子どものいる家庭など、妻の死亡で出費が増える例もあるため注意が必要です。

連帯保証人となる配偶者の死亡リスクに対して、生命保険でカバーするなど対策をとることをお勧めします。

連帯債務型(収入合算):主債務者のみ加入 or 2人で加入して保障割合を分け合うor連生団信に2人で加入

連帯債務型も基本的には、主債務者しか団信に加入できません。金融機関によっては、主債務者と連帯債務者が2人とも団信に加入できますが、その場合は団信の保証割合を夫婦で分け合うことになります。仮に主債務者の夫50%、連帯債務者の妻50%の割合だとすると、夫が亡くなっても住宅ローン残高は50%しか保障されません。

連帯債務型の団信加入には、このように「夫婦で加入しても片方が亡くなった時にもう片方の住宅ローンが残る」デメリットがあるため、一部金融機関では「連生団信」という商品が販売されています。連生団信の加入には上乗せ金利が必要ですが、どちらか一方が死亡・所定の高度障害状態になったとしても、住宅ローン残高は全額保障されるため、共働き夫婦の団信における保障不足を解消できます。

もう1つ共働き前提で住宅ローンを組んだときに困るのが、片方の病気で収入が減ってしまうことです。特に「がん」など長期治療が必要な病気を患うと、入院費や治療費で出費が増えたうえに、休職などで収入が減る期間も数ヵ月、数年と長引く可能性があります。そんなリスクに備えられるのが、連生団信の保障内容にがん保障が付いた「連生がん団信」です。「連生がん団信」であれば、夫婦のどちらか一方が万が一の場合や、がんになった場合も、住宅ローン残高がゼロになります。なお、連生団信・連生がん団信の加入には上乗せ金利が必要で、取扱金融機関は限られています。共働きのリスクに対応できる団信保障がほしい方は、取扱いのある金融機関で詳細をお尋ねください。

ペアローン:2人それぞれが加入

ペアローンは夫婦それぞれが住宅ローンを契約するため、団信も各自の契約に対して加入します。たとえばペアローンを組んだ夫婦の住宅ローン残高が夫2,000万円、妻1,500万円の状態で夫が亡くなったとき、夫分の残高2,000万円は全額団信で返済されます。一方、妻の住宅ローン残高1,500万円分については、これまでどおり返済を続けていかなければなりません。

ただし、2024年6月に、こうしたペアローン団信の保障不足を解消する「ペアローン連生団信」が提供開始されました。ペアローン連生団信に加入しておけば、夫が亡くなった際、妻の住宅ローン返済1,500万円分が残ることはありません。連帯債務型の連生団信のように、どちらか一方に万が一のことがあれば、夫婦の住宅ローン残高はそれぞれゼロ円になります。現時点ではPayPay銀行のみの取扱いとなりますが、ペアローン団信の不安を解消する一手段として選択肢に入れておくといいでしょう。

新商品ペアローン連生団信について、詳しくはこちらの記事をご覧ください。

「ペアローンで配偶者死亡時も夫婦分100%保障「ペアローン連生団信」がPayPay銀行で提供開始」

夫婦で住宅ローンを組むときの注意点

夫婦で住宅ローンを組む場合、単独ローンを組む場合にはないリスクもあります。

以下のような問題について理解し、夫婦でよく話し合って住宅ローンの組み方を選択しましょう。

片方の収入減で返済が苦しくなる

共働き前提で住宅ローンを組むと、もしものときのリスクも増大することになります。たとえば妻が出産後に仕事を続ける予定でも、産後の回復が悪かったり保育園探しに難航したりと、予定通りに復職できない場合は少なくありません。出産・育児以外にも、介護や病気、転職など、どうしても収入が減ってしまうことはあります。

ペアローンや収入合算で住宅ローンを借りるなら、片方の収入が減っても返せる借入額に設定することが大切です。住宅ローンの借入期間を短くしすぎず、月々の返済額を抑えておくのも良いでしょう。また、収入減に備えて、共働きできるうちは夫婦で多めに貯蓄しておくと安心です。

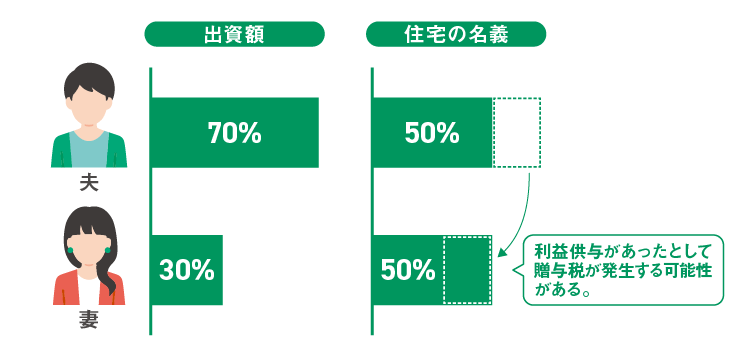

住宅の名義によっては贈与税が発生する

共働き夫婦の住宅の名義は、原則として「自己資金+住宅ローン」を負担した比率で決めます。

住宅の名義を夫婦で50%ずつにしたいなら、負担する費用も50%ずつにします。たとえば、出資額が夫:妻=7:3なのに名義を50%ずつにしてしまうと、夫から妻へ利益供与があったとして贈与税が発生する可能性があります。

共働きが続きそうなら、住宅ローン控除も考慮したうえで、それぞれの収入に合わせて返済の割合を決めるのが合理的です。

しかし夫・妻のいずれかが将来的に退職するのであれば、「妻(夫)が返済すべき借入金を夫(妻)が返済している」として贈与税の対象となる可能性が出てきます。所得がなくなれば住宅ローン控除も適用されないため、夫(妻)の返済割合を前もって多くしておいた方が良いかもしれません。

離婚時にトラブルになりやすい

ペアローンもしくは連帯債務で住宅ローンを組んで購入したマイホームは夫婦の共有名義になるため、離婚した場合にはさまざまな問題が生じます。

まず、売却にはお互いの同意が必要なので、意見がまとまらないと困ることになります。

離婚後にどちらかが住み続ける場合、家を出ていった方も住宅ローンを支払い続けるか、住宅ローンの名義を変更するなどの対策をとらなければなりません。離婚後は話し合いが難しくなることも多いため、トラブルを防ぐためにも事前に話し合っておくと良いでしょう。

夫婦で住宅ローンを組むときは収入の見通しを立ててリスク管理を

ここまで、共働き夫婦の住宅ローンの組み方を解説してきました。

夫婦で住宅ローンを組むメリット・デメリットを大きく分けると、以下のとおりです。

【夫婦で住宅ローンを組むメリット】

- 住宅ローンの借入額を増やせる

- (連帯債務型とペアローンのみ)住宅ローン控除を2人それぞれが受けられる

【夫婦で住宅ローンを組むデメリット】

- 片方だけでも収入が減ると住宅ローンの返済が行き詰まりやすい

- 死別や離婚で困る場合がある

夫婦で住宅ローンを組むなら、今の世帯収入だけでなく妊娠、出産、介護、転職などさまざまなライフイベントで2人の収入がどのようになるか見通しを立てることが大切です。

特にこれから出産予定、まだ子どもが小さい家庭の場合、夫婦それぞれの死亡・病気等のリスクに対して必要な保険を検討しなければなりません。夫婦のどちらが死亡・所定の高度障害状態になったとしても住宅ローン残高が全額保障される「連生団信」や、がん保障が付いた「連生がん団信」、「ペアローン連生団信」なども選択肢の1つに入れると良いでしょう。

今回は4つの組み方と付随できる団信解説しましたが、金融機関によっては取り扱いがない組み方・団信もあります。検討の際には、金融機関に取り扱いがあるか確認する、またはお2人に合った住宅ローンの組み方・団信を取り扱う金融機関を探すようにしましょう。

当記事は2024年2月時点の税制・情報に基づき作成しています。税制等は変更される可能性があるため、最新の税制等については税務署や税理士にお尋ねください。

公開日:2021年01月18日

更新日:

RECOMMENDおすすめ記事はこちら

村田日菜子

建築学科卒業後、住宅専門のライターに。住まいづくりのノウハウから、住宅ローンや税金といったお金のことまで、住宅・建築ジャンルの記事を多数執筆。住まいにまつわる疑問やお悩み、むずかしい制度や法律も、分かりやすくお伝えします。