注文住宅を建築する際に、土地を所有していない場合は、先に購入しなければなりません。

土地を購入し、所有権を移転してからの着工となりますが、土地の売買にはまとまった資金が必要になります。

土地を購入するための資金は「つなぎ融資」もしくは「分割融資」を受けることにより借り入れが可能です。

ここでは、それぞれの融資形態の違いや、条件面などについて現役銀行員が詳しく解説していきます。

つなぎ融資とは?金利や条件面はどうなる?

つなぎ融資とは、注文住宅の完成前に発生する諸々の費用を支払うため、つなぎとして借り入れる無担保ローンのことを言います。

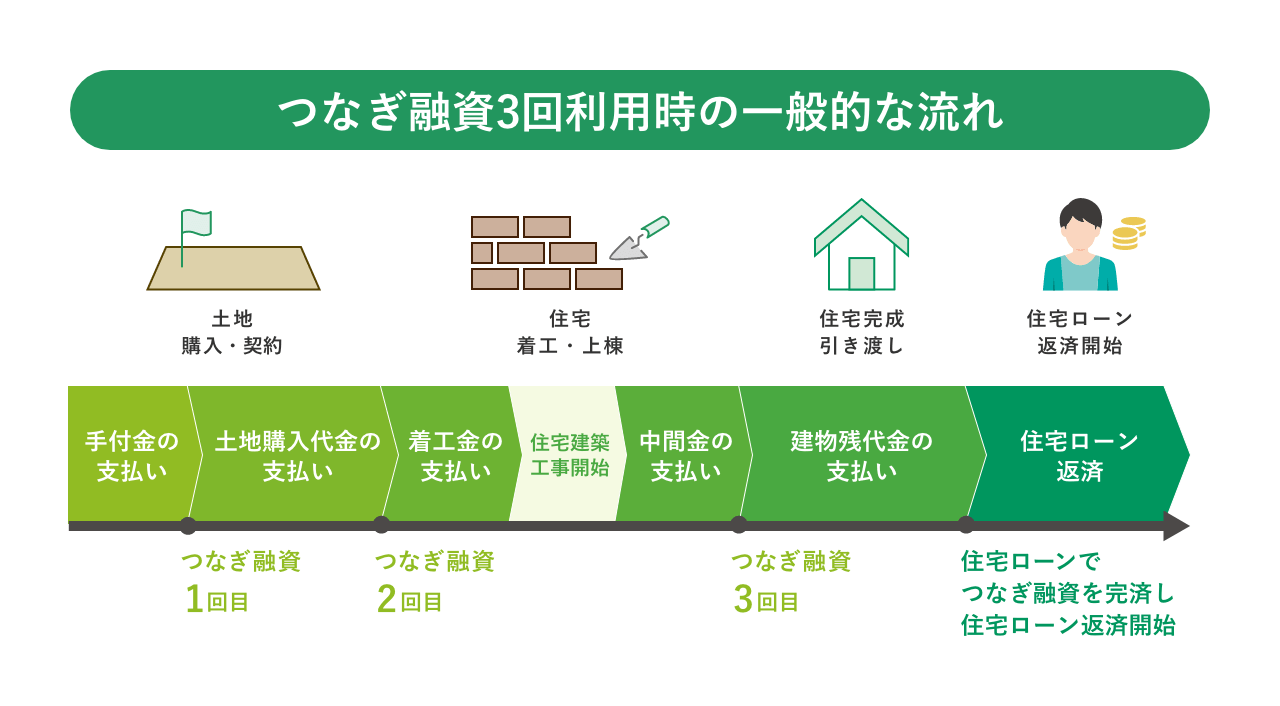

注文住宅の場合、住宅完成までに「土地購入時」「着工時」「上棟完成時」など、都度資金を支払う必要があります。

しかし、住宅ローンは完成した住宅を担保に融資が行われるため、住宅が完成していない状態である「土地購入時」「着工時」「上棟完成時」などの資金に対応ができません。そのため、つなぎ融資を利用して資金調達を行います。

返済には「利息部分のみ毎月返済し、元金部分は住宅ローン実行時に返済するタイプ」と「利息と元金を住宅ローン実行時に一括で返済するタイプ」の2種類があります。一般的には「利息と元金を住宅ローン実行時に一括で返済するタイプ」を利用する方が多く、つなぎ融資で借り入れした分を住宅完成後の住宅ローン実行時に決済して一本化することが多いです。いずれにせよ、最終的な融資総額は変わりません。

なお、建売住宅や中古住宅購入時などは担保となる建物がすでに完成しているため、建物売買代金を住宅ローンで融資して手続きは完了します。つまり、つなぎ融資は必要ありません。

つなぎ融資の金利や条件面

住宅ローンは住宅を担保に融資を行いますが、つなぎ融資実行時は建物が完成していないため、無担保での融資となります。そのため、一般的に住宅ローン金利よりも1%~2%程度金利が高くなることが多いです。ただし、金融機関によっては住宅ローンと同じ金利で融資してくれる場合もあるため、利用する際は事前に金融機関に確認しましょう。

また、つなぎ融資を利用するためにはいくつかの条件があります。金利のみならず他の条件面についてもしっかり理解しておきましょう。

①限度額

つなぎ融資では「住宅ローン(本資金)の50%まで」や「土地購入資金と同額まで」など、借入額に限度額が設けられている場合が多いです。

上記はあくまでも一例で、限度額やつなぎ融資の割合に関しては金融機関によって異なるため、確認しておきましょう。

②期間

つなぎ融資は住宅ローンの借入金で返済されるため、借り入れは住宅ローン実行時、つまり住宅完成時までとなります。ただし、住宅完成が遅れて住宅ローンの実行が延長される場合などは、つなぎ融資の返済期限もあわせて延長されます。

③回数の制限

つなぎ融資は「土地購入時」「着工時」「上棟完成時」など複数回にわたって必要になりますが、つなぎ融資の回数に関しては金融機関によって制限があります。事前に確認しておきましょう。

④事務手数料

つなぎ融資はそれぞれ個別の契約となるため、1回目、2回目、3回目と融資実行ごとに印紙税や事務手数料などの諸費用が必要になります。なお、事務手数料は金融機関によって異なります。

つなぎ融資が不要な住宅ローンとは?

金融機関によってはつなぎ融資が不要な住宅ローンもあります。その場合、土地を先に購入するための資金などの調達は「分割融資」という融資形態で対応することになります。

分割融資とは

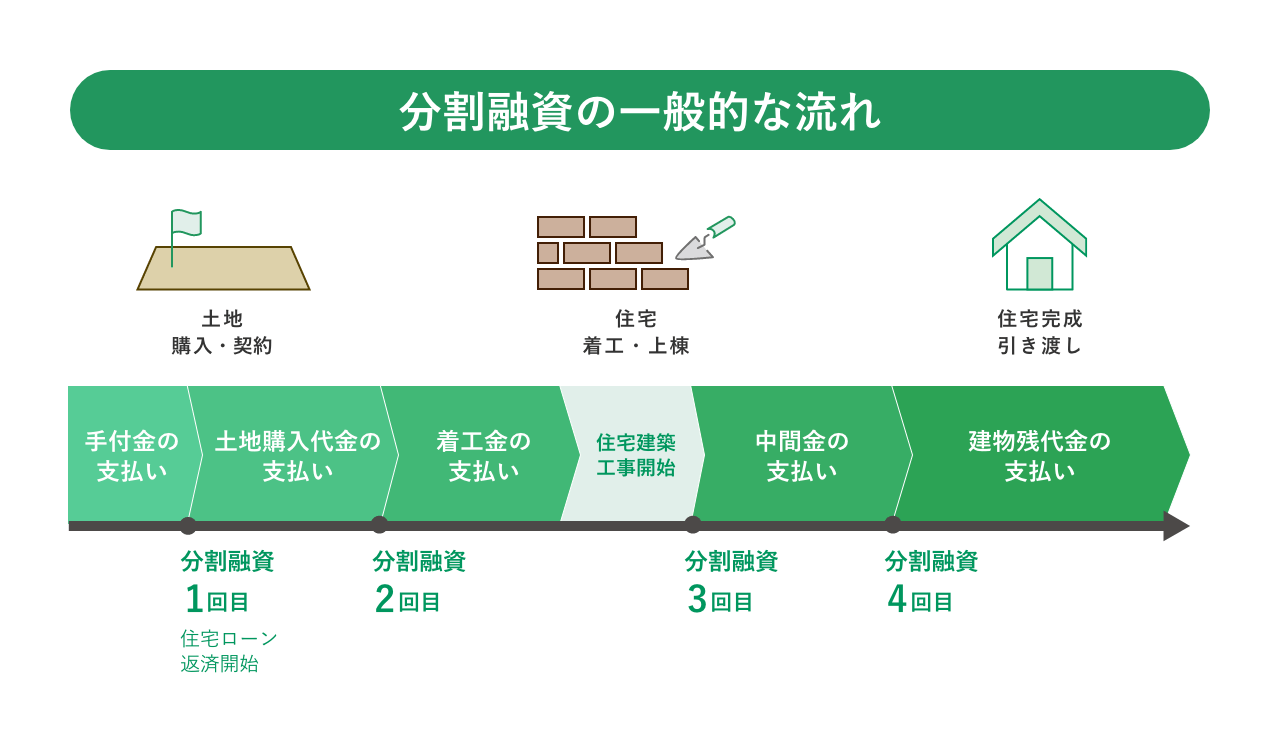

分割融資とは、1つの住宅ローンで複数回に分けて融資金を受け取る方法です。つなぎ融資と同様に「土地購入時」「着工時」「上棟完成時」など、それぞれのタイミングで融資金を受け取る事が可能です。

つなぎ融資との大きな違いは、分割融資は住宅ローンの一部として行う融資という点です。

つなぎ融資はそれぞれが個別の契約となるため、土地購入時から住宅完成までの資金プランが決定していなくても融資を受けることができますが、分割融資は住宅ローンの最終資金まで決定した状態での融資となるため、筆者の経験上、資金プランが決定していることが条件となることがほとんどです。

分割融資の仕組み

分割融資は住宅ローンの一部として行う融資ですが、担保となる住宅がない状態でなぜ融資を受けられるのでしょうか。

それは購入する土地に抵当権を設定するためです。

つなぎ融資には不要であった登記費用をはじめとした諸費用が発生しますが、無担保で融資するつなぎ融資とは異なり、土地を担保とした住宅ローンとして取り扱うため、つなぎ融資より低い金利で借り入れできるなどのメリットがあります。また、条件が合致すれば住宅ローン控除の対象とすることも可能です。

分割融資で土地を購入する分の融資を受けた場合、基本的には融資された翌月から返済が始まります。つまり、建物が完成していなくても土地を購入した資金の支払いをする必要があります。ただし、金融機関によっては元金据え置きを行っている場合もあるため、ご利用の金融機関に確認しておきましょう。

つなぎ融資は必要?つなぎ融資を利用しないメリット・デメリット

つなぎ融資と分割融資について説明してきましたが、実際に住宅ローンにはつなぎ融資は必要なのかという疑問を感じている方もいらっしゃるでしょう。

ここからはつなぎ融資を利用しないメリットとデメリットについて紹介していきます。

つなぎ融資を利用しないメリット

つなぎ融資を利用しないメリットは大きく分けて2つあります。

①金利負担や手数料の負担が減る

自己資金で「土地取得資金」や「中間金」などを支払える場合、つなぎ融資を利用する必要がありません。そのため、そもそも金利負担はありません。

中間金が必要になった場合であっても、分割融資を利用する場合は、無担保のつなぎ融資よりも低い金利で借り入れできることから、金利負担は大きく減ることになります。

②土地先行融資の分も住宅ローン借入時に加入する団信の適用対象になる

団信とは団体信用生命保険のことで、住宅ローン契約者に万一のことが起きた際に、保険会社が住宅ローン残高を保障してくれる制度です。

団信について詳しく知りたい方は、こちらの記事もご覧ください。

「団体信用生命保険(団信)とは?保障内容から保険料、注意点まで徹底解説」

分割融資を選択した場合は、住宅ローンの一部として扱われるため、土地を購入する際に受けた融資であっても団信の適用対象になります。

つなぎ融資を選択した場合は、住宅ローン契約とは別の融資になるため、原則団信の保障対象外です。つまり、つなぎ融資を実行してから住宅ローンの本契約を結ぶまでの間はリスクに対する保障が何もない状態になります。

つなぎ融資を利用せず、分割融資で中間金を対応する場合、病気や死亡のリスクにも対応できるメリットがあります。

ただし、つなぎ融資にも対応可能な「短期団信」という商品もあります。「短期団信」については以下の記事で紹介していますので、詳しくはこちらをご覧ください。つなぎ融資の利用を考えている方は、一度確認してみることをお勧めします。

「つなぎ融資期間中に加入できる「短期団信」とは?団信加入までの無保障リスクを回避しよう」

つなぎ融資を利用しないデメリットや注意点

つなぎ融資を利用しないデメリットや注意点は大きく分けて3つあります。

①登録免許税の軽減措置が受けられない

分割融資の場合は、抵当権の設定登記にかかる登録免許税の軽減措置が受けられません。

②抵当権の設定手続きが2回必要になる

分割融資の場合は、土地を購入したあとに抵当権の設定登記が必要になるため、最終的に建物完成時とあわせて2回抵当権の設定が必要になります。つまり、登記手続きを司法書士に依頼するときには、報酬の支払いが2回分必要になります。

③家賃と住宅ローンの二重返済になる可能性がある

分割融資で土地先行資金を利用した場合、金融機関によっては据え置き対応が可能な場合もありますが、一般的には建物が完成する前に返済が始まることが多いです。

家が完成する前に返済が始まると、今住んでいるところの家賃と住宅ローンの二重返済になるため、手持ちの資産が足りない場合、土地購入のタイミングが制限されるなどの弊害があります。

つなぎ融資と分割融資を実際に比較してみる

ここまでつなぎ融資と分割融資のメリット・デメリットについてご紹介しましたが、ここではそれぞれのポイントを簡潔にまとめた比較表と具体的な金利負担額のシミュレーションを確認していきましょう。

つなぎ融資と分割融資のどちらを選ぶかを迷った際はぜひ参考にしてください。

つなぎ融資と分割融資の比較

| つなぎ融資 | 分割融資 | |

|---|---|---|

| 利用時の条件 | 住宅プラン未定であっても融資可能 | 住宅プランが決定していれば融資可能 |

| 金利相場 | 住宅ローンより1%~2%程度高い | 契約時の住宅ローン金利と同じ |

| 住宅ローン返済との一本化 | 可能 | 可能 |

| 融資のタイミング | ・土地取得時/着工時/上棟時 など | ・土地取得時/着工時/上棟時 など |

| 融資実行後の月々の支払い |

・つなぎ融資の利息部分のみ毎月返済して、元金部分は住宅ローン実行時に返済するタイプ ・利息と元金を住宅ローン実行時に一括で返済するタイプ |

・原則翌月から返済開始 ※金融機関によっては元金部分を据え置きしてくれる場合もあり |

| 住宅ローン控除対象 |

対象外 ※つなぎ融資だけでは控除対象外。住宅ローンで一本化した際につなぎ分も加算されて住宅ローンとして認められるため、最終資金は控除対象となる |

条件により対象 |

| 抵当権設定に関わる諸費用 | 不要 | 必要 |

| 融資に関わる諸費用 |

・印紙税/手数料/保証料 など 諸費用が発生 |

・印紙税/手数料/保証料 など 諸費用が発生 ※登記を2回行うためその分の費用も発生 |

| 登録免許税の軽減措置 | ある | ない |

つなぎ融資と分割融資の金利負担額シミュレーション

【つなぎ融資金利負担額のシミュレーション】

つなぎ融資条件:※いずれも金利2.5%を想定

- 土地購入代金 :1,500万円

- 工事着工代金 :1,000万円

- 上棟完成代金 :1,000万円

| つなぎ融資額 | 借入期間 | 利息額の計算式 | |

|---|---|---|---|

| 土地取得時 | 1,500万円 | 250日 | 1,500万円×2.5%×250日÷365日 =256,849円 |

| 工事着工時 | 1,000万円 | 150日 | 1,000万円×2.5%×150日÷365日 =102,739円 |

| 上棟完成時 | 1,000万円 | 100日 | 1,000万円×2.5%×100日÷365日 =68,493円 |

| 建物引き渡し時 | 0万円 | ― | ― |

| つなぎ融資利息合計 | ― | ― | 利息合計428,081円 |

分割融資を利用して中間金に充てる場合は、住宅ローン金利が適用となるため、利息負担は大幅に軽減されます。ここでは変動金利0.5%の場合で計算してみましょう。

【分割融資金利負担額のシミュレーション】

分割融資条件:※いずれも金利0.5%

- 土地購入代金 :1,500万円

- 工事着工代金 :1,000万円

- 上棟完成代金 :1,000万円

| 分割融資額 | 借入期間 | 利息額の計算式 | |

|---|---|---|---|

| 土地取得時 | 1,500万円 | 250日 | 1,500万円×0.5%×250日÷365日 =51,369円 |

| 工事着工時 | 1,000万円 | 150日 | 1,000万円×0.5%×150日÷365日 =20,547円 |

| 上棟完成時 | 1,000万円 | 100日 | 1,000万円×0.5%×100日÷365日 =13,698円 |

| 建物引き渡し時 | 0万円 | ― | ― |

| つなぎ融資利息合計 | ― | ― | 利息合計85,614円 |

仮に土地の抵当権設定費用が20万円必要になったとしても、15万円近い負担軽減が見込まれるため、プランが決定している場合は分割融資の方が負担を少なくしながら注文住宅を建てられます。

また、団信の保障も受けられるという大きなメリットもあります。

特徴を理解してつなぎ融資が必要か判断しよう

注文住宅の場合は「土地購入時」「着工時」「上棟完成時」など資金が必要になるタイミングがいくつかあります。住宅完成前の資金に不安がある場合は「つなぎ融資」もしくは「分割融資」の利用を検討してみてください。

つなぎ融資に関しては、土地購入時から住宅完成までの資金プランが未定であっても取り扱いが可能となっており、とりあえず土地を購入したいときなどにも迅速に対応できます。ただし、取り扱い金融機関は限られている点や、無担保融資のため金利が若干高い点に注意が必要です。

最終資金までのプランが確立している場合は、分割融資での対応が可能です。土地を担保に融資するため契約時の住宅ローン金利が適用できるほか、団信の保障対象になるなどメリットも多いです。ただし、土地を購入したときに抵当権の設定が条件となるため、登記費用などの手数料が多くかかってしまう点に注意が必要です。

どちらを利用するにしても、自己資金とそれぞれのメリット・デメリットを照らし合わせながら、ゆとりをもって返済ができるように計画を立てることをお勧めします。

「住宅ローンの保険「団信」を比較!特約の保障内容や金利の違いを解説」

公開日:2022年08月30日

更新日:

この記事はいかがでしたか?

感想を教えてください。

まさ

現役銀行員。ファイナンシャルプランナー2級、銀行業務検定各種(財務、税務、法務)、住宅ローンアドバイザー、マネーロンダリング対策実務2級等取得済み。人生設計に伴う資金計画、ローン商品について詳しく丁寧にご紹介させていただきます。皆さんの疑問や不安を解決出来るように心がけていきます。