持ち家の購入を考えている方の中には、持ち家と賃貸どちらが良いのかわからず迷っているという方もいらっしゃるでしょう。

持ち家とは自身が所有する住宅のことを指します。長く安定して暮らし続けられるというメリットの一方で、ランニングコストがかかるというデメリットもあります。

賃貸とはいわゆる賃貸料を支払い居住する借家のことを指します。引っ越しがしやすく、気軽に住む場所を変えられますが、賃貸料を払い続けるなどのデメリットもあります。

そんなそれぞれのメリットやデメリット、持ち家と賃貸の日本国内における割合、生涯コストの比較結果などを本記事ではご紹介していきます。家を買うか賃貸か、どちらが良いのかわからず迷っているという方はぜひ参考にしてみてください。

目次

賃貸と持ち家で1300万円の差が生じる場合も?持ち家と賃貸の生涯コストをシミュレーションで比較!

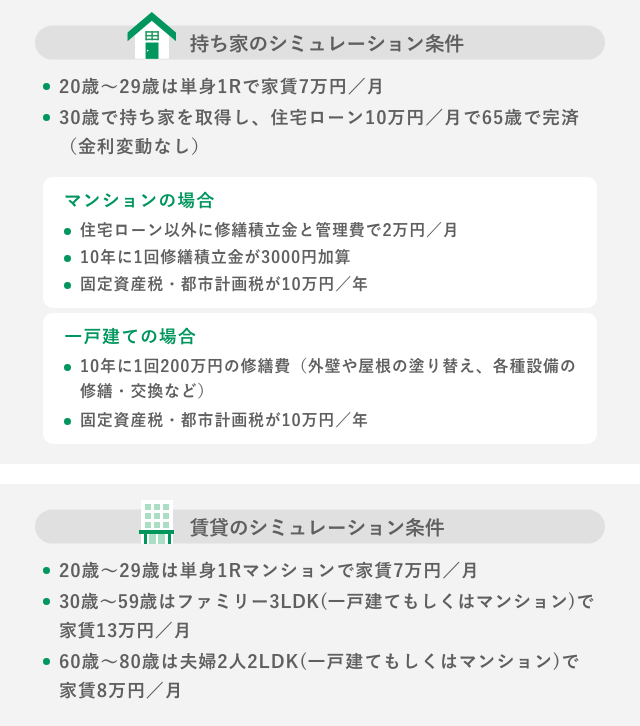

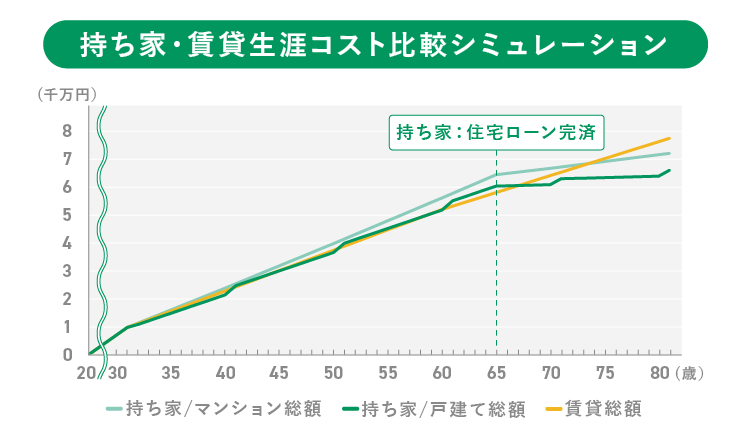

ここでは、以下の条件で持ち家を購入した場合と賃貸で家賃を支払いつづける場合の生涯でかかるランニングコストをシミュレーションして比較してみましょう。

| 年代 | 持ち家総額 | 賃貸総額 | ||

|---|---|---|---|---|

| 一戸建て | マンション | 一戸建て | マンション | |

| 30歳 | 970万円 | 994万円 | 984万円 | 984万円 |

| 40歳 | 2,470万円 | 2,538万円 | 2,424万円 | 2,424万円 |

| 50歳 | 3,970万円 | 4,117万円 | 4,389万円 | 4,389万円 |

| 60歳 | 5,470万円 | 5,733万円 | 6,006万円 | 6,006万円 |

| 70歳 | 6,250万円 | 6,664万円 | 6,966万円 | 6,966万円 |

| 80歳 | 6,550万円 | 7,152万円 | 7,926万円 | 7,926万円 |

上記はあくまでも一定の条件をもとにシミュレーションした生涯コスト総額ですが、持ち家の方が賃貸より安く、持ち家の中でも一戸建ての方がマンションより安い、という結果になりました。

それぞれの総額は80歳までで、持ち家(一戸建て)6,550万円、持ち家(マンション)7,152万円、賃貸は一戸建て・マンションに関わらず7,926万円となっています。

持ち家(一戸建て)と賃貸をくらべると約1,300万円、持ち家(マンション)と賃貸を比べると約800万円の差があることがわかります。

持ち家(一戸建て・マンション)の総額が賃貸総額に比べて低い理由は、住宅ローン完済後は住宅ローン返済分がなくなり、費用負担が軽くなるからです。また、持ち家の中でもマンションの方が一戸建てより総額が高くなるのは、毎月修繕積立金や管理費がかかるのに加え、築年数に応じて修繕積立金が高くなってしまうことが要因です。

賃貸の場合、持ち家と比べると固定資産税がかからないというメリットがありますが、老後も家賃を支払い続けなければならない分、総額で見るとそこまで大きなメリットとはいえません。

なお、実際には、固定資産税の建物部分は築年数が古くなるごとに少しずつ安くなっていきます。

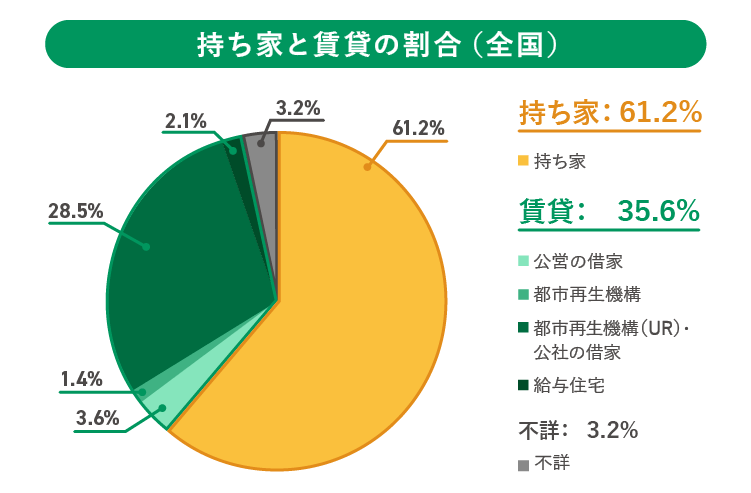

持ち家と賃貸の割合はどのくらい?

日本国内での持ち家と賃貸の比率はどのようになっているのでしょうか。

2023年の総務省統計局の調査によると、現在居住されている住宅約5,362万戸のうち、持ち家は約3,388万戸で60.9%、賃貸は約1,946万戸で35.0%となっています。

出典:「令和5年住宅・土地統計調査 住宅及び世帯に関する基本集計 結果の概要」よりP8「表5 住宅の所有の関係別住宅数の推移-全国(1993 年~2023 年)」(総務省統計局)を加工して作成

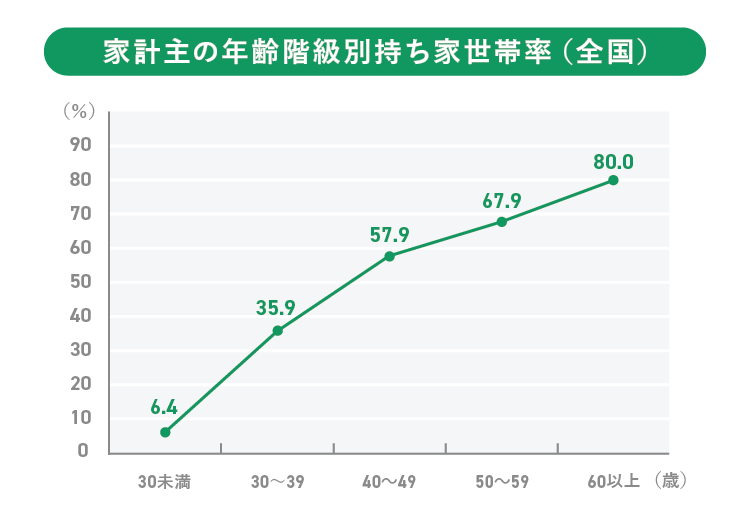

全体の比率では持ち家が約6割、賃貸が約4割となっていますが、年齢が若いほど持ち家率は低くなっています。

2024年時点の29歳以下の持ち家世帯率は11.2%と比較的低いものの、30~39歳では48.1%、40~49歳では73.9%と、30代から40代にかけて急激に増加していることがわかります。

出典:「家計調査 1世帯当たり1か月間の収入と支出 4 世帯人員・世帯主の年齢階級別 総世帯・勤労者世帯」(総務省)の情報をもとに作成

持ち家と賃貸の割合や世帯率がわかったところで、次は持ち家と賃貸それぞれのメリット・デメリットを確認していきましょう。

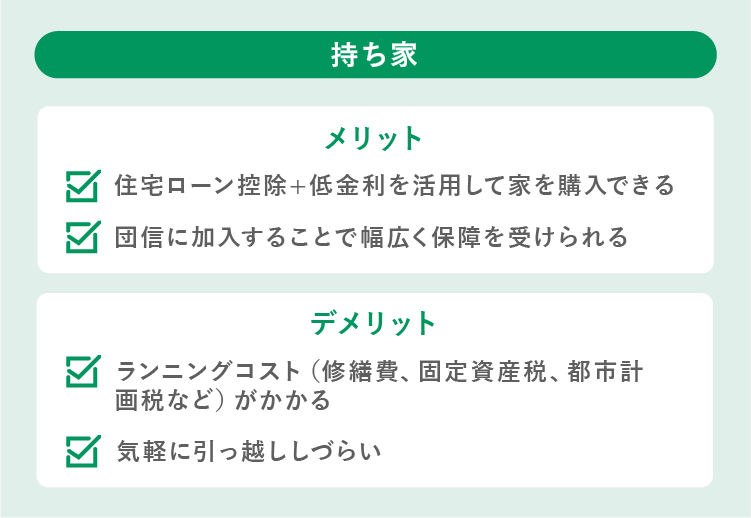

持ち家のメリット・デメリットは?

まずは持ち家のメリット・デメリットからご紹介していきます。

持ち家の一般的なメリットとして「ローン完済後は月々の支払いがなくなり居住費が安くなる」「一軒家という資産として残せる」「リフォームなども楽しめる」などが挙げられますが、そのほかにも2つ大きなメリットがあります。

持ち家のメリット1:住宅ローン減税+低金利を活用して家を購入できる

持ち家のメリットとして住宅ローン減税と現在の低金利を活用して家を購入できるということが挙げられます。

住宅ローン減税は一定の要件を満たした住宅に、住宅ローンを組んで居住してから最大13年間、毎年末の住宅ローン残高の0.7%を所得税(一部、翌年の住民税)から控除を受けられるという制度です(※1)。

借入限度額は認定長期優良住宅であれば4,500万円ですので、これが13年間続くと最大で約400万円分の控除が受けられる計算となります。購入者の金利負担を大きく軽減してくれる制度だと言えるでしょう。

また、昨今では金融緩和政策が長く取られており、住宅ローンの金利が1%を切る低金利で借りられることも少なくありません。2024年3月、日本銀行はマイナス金利政策の解除を決定・発表しましたが、変動金利は今後も変わらず低金利が続くと考えられています。

持ち家購入を検討している方には、現在の低金利と住宅ローン減税は非常にメリットの大きい制度ではないでしょうか。

※1 「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」(国税庁)

持ち家のメリット2:団信に加入することで幅広く保障を受けられる

もう一つの持ち家のメリットとして住宅ローン付帯保険の団信に加入できるということが挙げられます。

団信とは団体信用生命保険のことで、住宅ローン契約者に万一のことが起きた際に、保険会社が住宅ローン残高を保障してくれる制度です。

団体信用生命保険について詳しくはこちらをご覧ください。

「【最新】住宅ローンの団体信用生命保険(団信)をプロが徹底解説!種類・保障内容・保険料・加入時の注意点」

この団信があることで、住宅ローン契約者に万が一のことがあった場合でも、残された配偶者や子供たちに住宅ローン返済という大きな負担を残さずに済みます。

なお、団信には死亡・所定の高度障害状態となった場合を保障する一般団信の他、がん団信をはじめとする疾病保障特約付団信など、幅広い保障を受けられる商品もあります。

特約を付けた場合は、住宅ローンの金利に0.2%程度加算されることが多いです。

特約付団信については、こちらをご覧ください。

「住宅ローンにがん団信は不要?がん特約をつけるメリットとデメリットとは」

持ち家のデメリット1:ランニングコストがかかる

賃貸と異なり、住宅ローン完済後は月々の支払いは少なくなりますが、一方で、修繕費や固定資産税、都市計画税などのランニングコストがかかることがデメリットとして挙げられるでしょう。

修繕費については10年~15年ごとに100万円を超える費用が必要になるのが一般的で、人によって金額に差があるとしても生活するうえで避けて通れない負担です。

また、固定資産税は不動産を所有する全ての方に、都市計画税は市街化区域内にある不動産に課されるもので、いずれも不動産を所有する限り負担しなければなりません。

持ち家のデメリット2:気軽に引っ越ししづらい

持ち家を持つと、一般的には引っ越すことが難しくなります。

賃貸であれば契約を解除するだけで済みますが、持ち家だと住宅ローンの存在もあり、気軽に売却して引っ越すということが難しいです。仮に売却して住宅ローンを完済できるとしても、不動産は高額なため、売却を始めてすぐに買主が見つかるとは限りません。

仮に持ち家を購入した後転勤が決まったような場合では、単身赴任をするか、転勤先で賃貸を借りて、持ち家は誰かに貸すといった方法が考えられますが、いずれにせよ賃貸と比べると気軽に実行できない点がデメリットとなるでしょう。

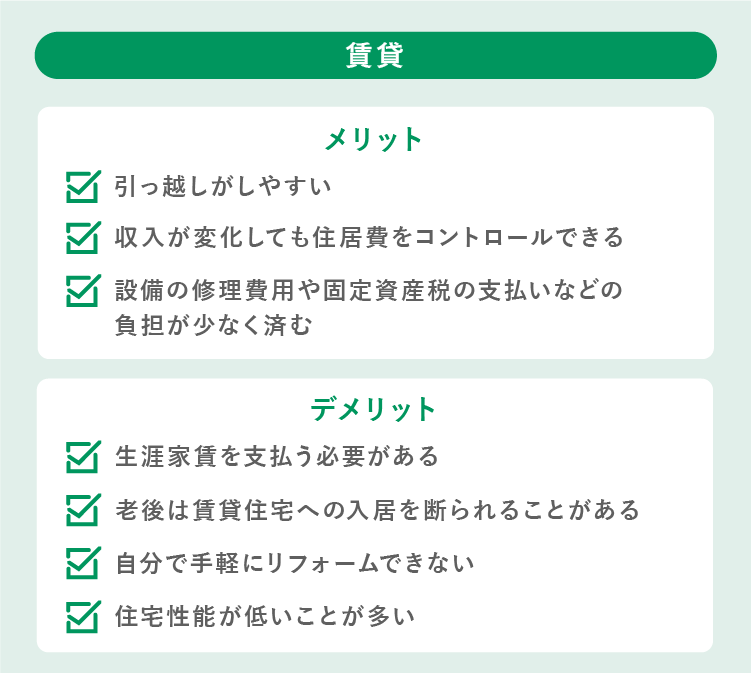

賃貸のメリット・デメリットは?

ここまで持ち家のメリット・デメリットについて紹介してきましたが、賃貸についてももちろん、メリット・デメリットがあります。

賃貸のメリット1:引っ越しがしやすい

賃貸のメリットとして引っ越しがしやすいことが挙げられるでしょう。

転勤や子供の進学など住まいの拠点を変える必要が生じた場合でも、引越しという選択をしやすくなります。

賃貸のメリット2:収入が変化しても住居費をコントロールできる

勤務先の業績悪化によるボーナスカットなどで収入が変化してしまうこともあります。

そうした場合でも、賃貸であれば状況に合わせて家賃の安い物件に引っ越すといった選択がしやすいというのも賃貸ならではのメリットと言えます。

賃貸のメリット3:設備の修理費用や固定資産税の支払いなどの負担が少なく済む

賃貸物件は、設備など故障した場合、自分が直接壊した場合を除き、その修理費用は所有者に請求できるのが一般的です。

また、持ち家のように不動産を所有していると固定資産税を支払う必要がありますが、賃貸であればそうした心配はありません。

賃貸のデメリット1:生涯家賃を支払う必要がある

賃貸の場合、家賃を支払わなければなりません。

もちろん持ち家でも住宅ローンを支払いますが、住宅ローンの支払いが終われば住居は自分の資産となります。それに対し、賃貸はあくまで借家のため、所有者に家賃を支払い続ける必要があります。

賃貸のデメリット2:老後は賃貸住宅への入居を断られることがある

賃貸の場合、老後は賃貸住宅への入居を断られることがあります。理由は、高齢の方の場合、収入がないことによる賃料未払い・延滞、孤独死などのリスクがあるからです。

今後高齢化がますます進めば、高齢者を対象とした対応も必要に応じて見直され、こうした問題も解消される可能性があります。それでも、将来住みたい物件に入居できるとは限らない点には留意しておく必要があります。

賃貸のデメリット3:自分で手軽にリフォームできない

持ち家と異なり、賃貸物件では、自分好みに内装をリフォームするといったことができないという点もデメリットとして挙げられます。

所有者次第では比較的自由にさせてくれることもありますが、都度許可を取らなければならないでしょう。

賃貸のデメリット4:住宅性能が低いことが多い

賃貸物件は通常コストパフォーマンスを意識して建てられるため、持ち家と比較すると防音性能や断熱性能など住宅性能が低いことが多くなっています。

冬の寒さがきつかったり、アパートで近隣に子供がいるような場合では音に悩まされたりなどの問題が起こることも考えられます。

「持ち家か賃貸か」どっちがいい?どんな人が向いている?

生涯コストのシミュレーションでは、マンションか一戸建てかにかかわらず持ち家の方が総支出が低いという結果になりました。しかし、持ち家と賃貸にはそれぞれメリット・デメリットがあり、必ずしもどちらが良いと決まっているわけではありません。

ここでは、持ち家と賃貸どちらが向いているのかを検討する際の以下3つのポイントを解説していきます。

ライフプラン・ライフスタイル

ライフプランやライフスタイルという観点から比較すると、以下のように考えることができるでしょう。

- 一つの場所に拠点を構えて落ち着いた生活を送りたいという方は持ち家向け

- 自分の状況に応じて気軽に引っ越ししたいという方は賃貸向け

持ち家は住宅ローン完済後は自分の資産になりますし、ご近所付き合いや地域活動も含めて落ち着いた生活を送ることができます。一つの場所に拠点を構えたいという方は持ち家が向いていると言えるでしょう。

一方、生涯を通じて気軽に引っ越ししたいという方は賃貸の方が向いていると言えます。

収入の安定性

持ち家の場合、契約した住宅ローンの債務を予定返済期間を通して毎月返済し続ける必要があります。

勤務形態や業種によっては世相の変化の影響を受け、毎月の予定返済額を捻出することが難しいという事態が発生することも考えられます。

一方賃貸の場合は、前述のメリットにもあるとおり気軽に引っ越しがしやすいですので、収入の変化にあわせて住む物件を変えることができます。

ご自身の収入の安定性を参考に、持ち家か賃貸かを選択するということも大切なポイントです。

仕事との兼ね合い

仕事との兼ね合いという観点では、転勤の可能性が高い職業の場合は、自由に拠点を変更しやすい賃貸の方が向いているかもしれません。

また、会社の住宅手当を確認しておくことも重要です。

会社によっては、賃貸物件へ居住している間は住宅手当を受けられるものの、持ち家を持つと住宅手当が受けられなくなる場合があります。

ただし、この点については、持ち家には住宅ローン控除があるため、総合的に判断するのがおすすめです。

持ち家か賃貸か、それぞれの生活や理想を軸に検討を

持ち家と賃貸について、それぞれのメリット・デメリットや生涯コストの比較、それぞれ向いている人の特徴などをお伝えしました。

生涯のコストでみると持ち家の方が賃貸より総支出が少なく、賃貸だと高齢になったときに入居を断られる可能性がある、という点から、長期的な視点でみると持ち家を選んだ方がメリットは多いかもしれません。

とはいえ、持ち家と賃貸にはそれぞれメリット・デメリットがあり、どちらが向いているかは各々のライフプランやライフスタイルにより異なります。

持ち家を購入するか、賃貸に住み続けるか悩んでいるという方は、本記事の内容を参考にそれぞれのメリット・デメリットを比較し、どちらが自分により向いているか検討してみてはいかがでしょうか。

「中古住宅のメリットとデメリットを解説!築年数の狙い目は?新築とどっちがお得?」

「都心と郊外の暮らしを比較!あなたにメリットがあるのはどっち?」

公開日:2021年12月02日

更新日:

RECOMMENDおすすめ記事はこちら

逆瀬川勇造

地方銀行にてリテール業務に2年間従事後、不動産会社にて6年間新築住宅や不動産売買、土地仕入れに携わる。それらの経験を活かし、金融に強い不動産ライターとして記事を執筆。宅建士/2級FP技能士(AFP)/相続管理士。