夫婦の働き方や家庭の役割分担に対する価値観が多様化し、世帯主が妻である家庭も出てきています。そのような流れの中で、妻名義で住宅ローンを組むことを考えている方もいるのではないでしょうか。ただ、実際には男性の単独名義や夫婦共同名義の借り入れが一般的で、まだまだ妻の単独名義で住宅ローンを組む世帯は多くありません。

そこで今回は、妻名義で住宅ローンを組む方法からメリット・デメリット、注意点、夫婦共同名義との違いまでわかりやすく解説します。妻の単独名義で住宅購入を考えている人は、判断の参考にしてください。

妻単独名義でも住宅ローンを組めるが懸念点も

住宅ローンの申込要件に、性別の決まりや世帯主名義でなければならないという決まりはありません。住宅ローンを申し込む人に安定した収入があり、過去の借り入れや返済状況(個人信用情報)に問題がなければ、男女問わず住宅ローンを申し込めます。したがって、諸々の要件を満たしていれば妻が単独名義で住宅ローンを組むことは可能です。

とはいえ、実際に妻名義で住宅ローンを申し込むと、理由を問われたり、連帯保証人を求められたりする可能性があります。この章では、妻の単独名義で住宅ローンを組む方法と懸念点について解説していきましょう。

妻の単独名義だと理由を聞かれることがある

FPとして住宅ローンを組む顧客を多く見てきた筆者の経験上、実際に住宅ローンを組む世帯の大半は夫の単独名義か夫婦共同名義・ペアローンで申し込んでいました。金融機関から見ても妻名義で申し込む世帯は少ないため、数ある申し込みの中でも目立ちます。その結果「なぜ妻だけ?」と不思議に思われ、金融機関から単独名義の理由を聞かれることがあるのです。

理由を聞かれたときに気を付けたいのは、夫の信用情報に大きな金融事故があったり、多額の借金があったりして妻名義を考えている世帯です。この場合は妻の返済能力も疑問に思われ、厳しくチェックされる可能性があります。

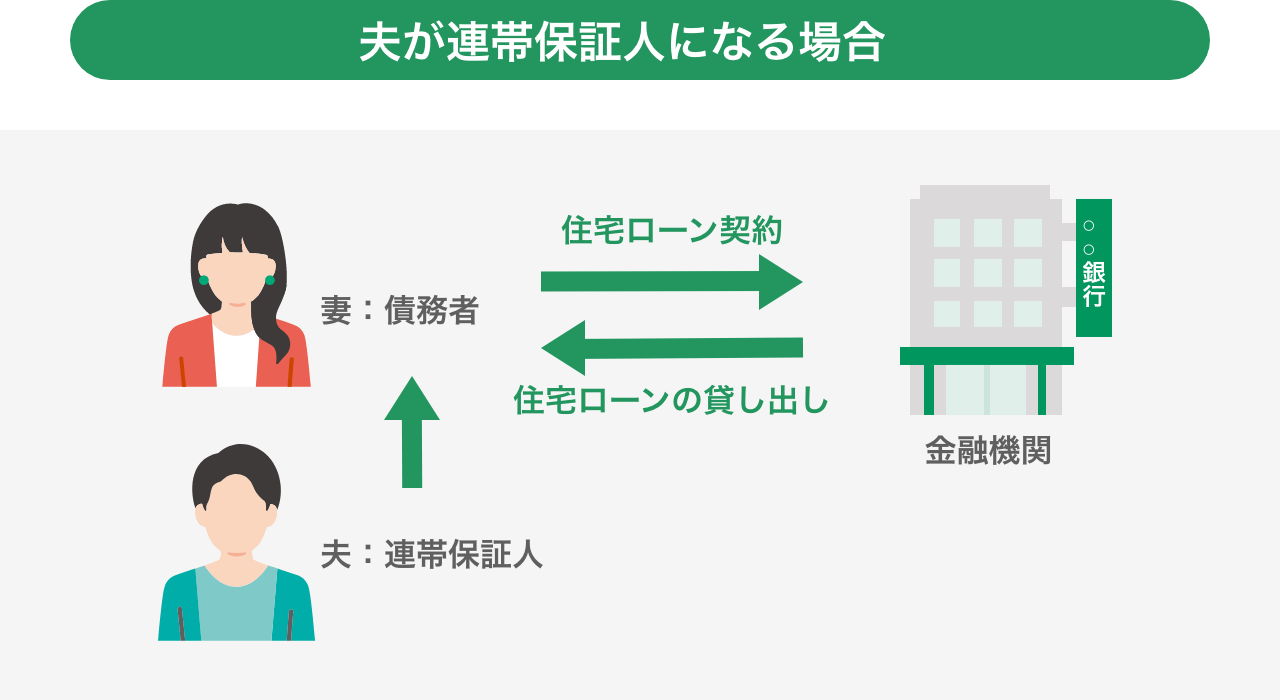

妻の単独名義だと夫が連帯保証人になることを求められることがある

妻の収入が低く返済能力が足りないと見なされると、夫を連帯保証人として立てるよう求められることがあります。

夫を連帯保証人に立てると、夫婦の収入を合算することで借入金額を増やせます。妻を名義人にしたうえで住宅ローンの借り入れを増やせるため、夫を連帯保証人にするのも一つの方法です。

ただし、連帯保証人は主たる債務者(住宅ローンの名義人)である妻と同等の責任を持つため、個人信用情報や収入の情報も含めて審査対象になります。夫が求職中で現在定職に就いていない、多額の借金があるなどで返済能力がない状態だと、審査に通らない可能性があるので注意しましょう。

妻単独の名義で住宅ローンを組める場合と組めない場合

妻の単独名義でも住宅ローンを申し込めますが、理由や返済能力を問われた結果、審査に通らない可能性もあります。では、どのような状況だと住宅ローンを組める、あるいは組めないのでしょうか。この章では、具体的な事例を元に解説していきます。

ただし、住宅ローン審査の可否を最終的に判断するのは金融機関です。住宅ローン申込者個々の状況によっても結果は変わります。ご紹介する事例を参考にしながら、気になる方は金融機関に相談してみてください。

妻の単独名義でも住宅ローンを組める可能性が高い例

単独名義でも住宅ローンの審査に通る可能性が高い例として、以下2つが挙げられます。

・妻の返済能力が高い

多くの金融機関が住宅ローンの申込要件に掲げているのは「安定した収入」です。たとえば妻が東証プライム企業の会社員や公務員で、夫は個人事業主という世帯だと、審査においては妻の方が安定した収入があると見なされます。この場合は、単独名義でも審査に通る可能性が十分あるでしょう。

・フラット35(買取型)で申し込む

フラット35の買取型は一般的に普及している商品で、連帯保証人を求めていません。妻側の返済能力に特段問題がなければ、連帯保証人なしで借り入れできる可能性があるでしょう。ただし、フラット35は金利タイプの選択肢が固定金利のみで、物件の技術検査が必要という条件があります。民間の住宅ローンとは違う点に注意が必要です。

妻の単独名義では住宅ローンを組める可能性が低い例

一方、単独名義で住宅ローンの審査に通らない可能性が高い例として、以下2つが挙げられます。

・妻の返済能力が低い

男女問わず、住宅ローンの申込者には安定した収入が求められます。借り入れの前提として、妻単独で安定した収入がなければ審査に通る可能性は低くなるでしょう。

・夫が連帯保証人で、夫が無職・個人信用情報に問題がある

夫が連帯保証人になる場合は、夫の収入や個人信用情報も審査対象になります。

夫が無職で収入がない、過去にクレジットカードやローンの滞納歴がある場合などは、審査に通らない可能性が出てきます。過去の滞納歴といった個人信用情報が気になる方は、自ら各機関に開示申し込みをしてみるといいでしょう。個人信用情報に「異動」情報が記録されているのは、過去に金融事故があったことを示しているので気をつけてください。

妻がアルバイトや個人事業主、育休中だとどうなる?

妻がアルバイトやパート、個人事業主などで収入が不安定なケースと、育休中で収入が一時的に少なくなっているケースはどうなるのでしょうか。それぞれ性質が異なるため、分けて解説します。

・パート・アルバイトなど非正規雇用の場合

先述のとおり、多くの金融機関の住宅ローン申込要件は安定した収入を求めています。たとえば、パート・アルバイトなどの非正規雇用者や、フリーランスや個人事業主などの自営業は収入が約束されていません。筆者の経験上、これらの職業の方は安定した給与がある会社員よりも審査が厳しくなりがちです。妻か夫かを問わず、安定した収入がなければ単独名義は難しいと覚えておきましょう。

・産休中・育休中の場合

産休中や育休中など一時的に収入が低くなるケースは、申し込みのタイミングによって審査も変わります。住宅ローンは前年の所得書類をベースに審査されるため、育休前の年度が替わるタイミングに申し込めば審査に通る可能性はあるでしょう。ただ、金融機関に育休取得予定を告げずに申し込むことはお勧めしません。育休中はどうしても収入が下がりますし、育休復帰後は育児のために時短勤務を選択した場合、収入が出産前より下がる可能性もあります。出産前後に住宅ローンを組むのは避け、できれば育休を取得して復帰後、今後の収入の見通しが立ってから申し込む方が安定した返済計画を立てられるのではないでしょうか。

住宅ローンを妻の単独名義にするメリット・デメリット。共同名義との違いもあわせて解説

この章では、妻単独で住宅ローンを組むメリットとデメリット、注意点を改めて解説していきます。

- 夫が自営業などで住宅ローンの借り入れが難しい場合、妻に返済能力があれば借り入れできる

- 単独名義だと一人で手続きできるため、夫婦そろって手続き・審査を受ける必要がない

- 共同名義に比べて離婚時・相続時にトラブルになりにくい

- 妻が住宅ローンを借りて夫は事業の融資を受けるなど、家庭内で借り入れ枠を別々にできる

特に上記のメリットを享受しやすいのは、夫が自営業・フリーランスや経営者で、妻が高収入な会社員・公務員のケースです。金融機関の審査において、会社員や公務員は自営業やフリーランスよりも安定した収入があると見なされる傾向にあります。審査も通りやすいでしょう。

- 夫婦共同名義でローンを組むより借入金額は少なくなる

- 住宅を売却するときの「3,000万円特別控除の特例」は、妻一人しか受けられない(共同名義であれば3,000万円×2=6,000万円が控除対象になる)

- 妻の返済能力などが理由で審査に通りにくい可能性がある

- 住宅ローン控除は妻一人のみ受けることになる

上記のうち、どの家庭にもデメリットになるのは借入金額と売却時の特例です。審査の通りにくさや住宅ローン控除については、妻の収入によってはデメリットになりません。たとえば夫は専業主夫で妻が外で働き家計を支えている場合、妻に返済能力があれば審査は通りやすいでしょう。もともと片働きであれば、住宅ローン控除を単独で受けることはデメリットにはなりません。ただし、共働きで夫と妻の収入が同等である場合は、夫婦で住宅ローン控除を受けた方が節税効果は高くなる可能性はあります。

共働き夫婦の住宅ローンについては、こちらでも詳しく紹介しています。

「共働き夫婦で住宅ローンを組む4つの方法!ペアローンや収入合算のメリットは?」

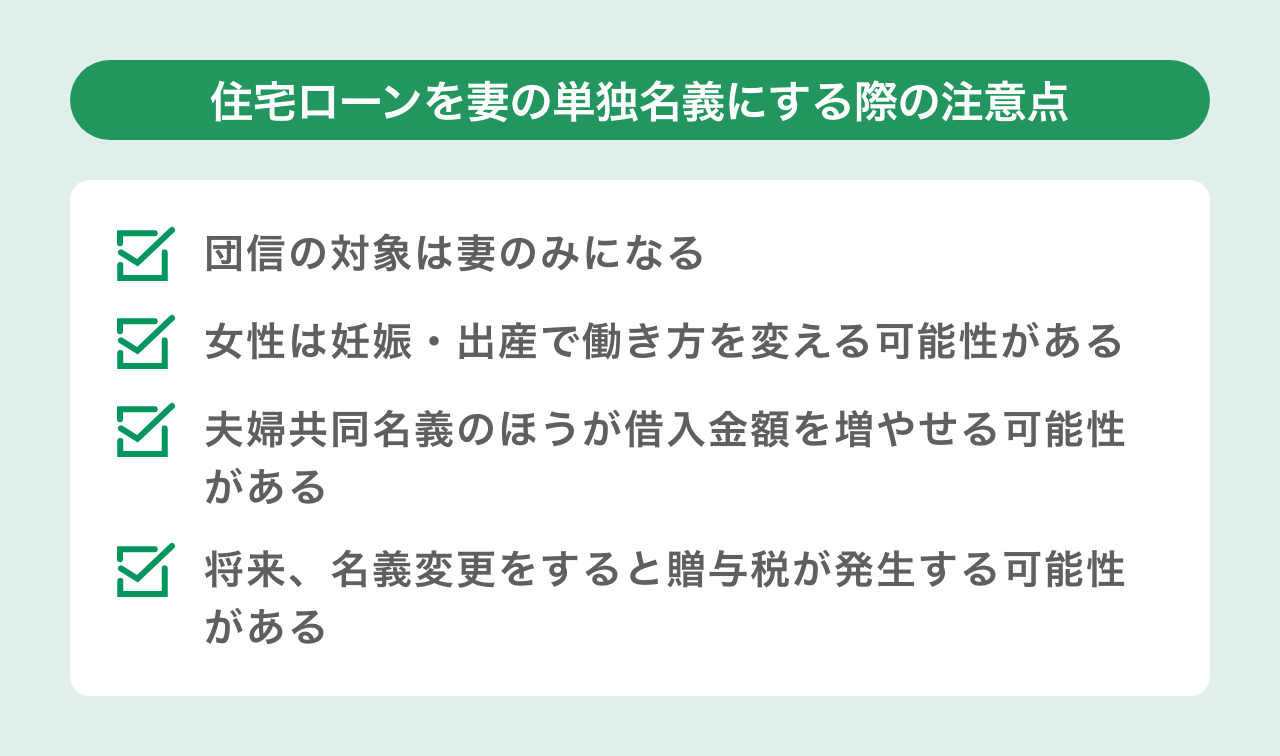

住宅ローンを妻の単独名義にする際の注意点

住宅ローンを妻の単独名義にする場合、以下4つの注意点があります。それぞれ解説します。

団信の対象は妻のみになる

妻の単独名義で住宅ローンを組むと、住宅ローン申込者が亡くなった際の保険制度である団体信用生命保険(通称「団信」)の対象は妻に限定されます。夫が亡くなっても住宅ローンの返済は残るため、子どもが小さい家庭など状況によっては夫の死亡保障を別途用意する必要があります。

団体信用生命保険については、こちらの記事でも詳しく解説しています。

「団体信用生命保険(団信)とは?保障内容から保険料、注意点まで徹底解説」

女性は妊娠・出産で働き方を変える可能性がある

DINKs(子どもを持たない選択をした共働き夫婦)や、妻が主に働き家計を支えている家庭もあるでしょう。しかし、女性は妊娠・出産を機に働き方を変える、もしくは変えざるを得ない可能性があります。妻だけの返済能力に依存して住宅ローンを組むと、いざ妻が妊娠・出産を機に働き方を変えようと思っても、柔軟に対応できません。夫の返済能力やこの先のライフプランなどを十二分に考えたうえで借り入れを考えましょう。

夫婦共同名義の方が借入金額を増やせる可能性がある

夫に返済能力がある場合は、夫の収入を合算して夫婦共同名義で借り入れする方が借入金額を増やせます。借入金額を増やしたい場合は夫婦連帯債務で共同名義にするか、単独名義のまま夫が連帯保証人になって収入を合算する方法も検討してみてください。

将来、名義変更をすると贈与税が発生する可能性がある

金融機関では不動産の名義変更を受け付けていませんが、妻が働けなくなり夫の収入で住宅ローンを返済するような場合は名義変更を認めてもらえる可能性があります。ただし、その場合は妻から夫への不動産贈与とみなされ、贈与税が発生する可能性もあるため注意が必要です。

妻の単独名義で住宅ローンを組むときはライフプランをよく考えよう

女性の社会進出によって夫婦の働き方や価値観が多様になり、家事育児の分担に対する意識も変わってきています。妻名義で住宅ローンを組む家庭は、今後ますます増えていくでしょう。

妻に十分な返済能力があり、健康状態や個人信用情報にも問題がなければ、単独名義で住宅ローンを組むことは可能です。夫が自営業やフリーランスで住宅ローンを組みにくい家庭でも、妻が単独名義で組めれば住宅購入の大きな一助になるのではないでしょうか。

ただし、女性は男性と違い妊娠・出産で働き方を変える、もしくは変えざるを得ない可能性があります。妊娠・出産は男性に変わることができません。その期間はどうしても仕事量の調整が必要です。

筆者自身、妊娠を機に働き方に対する考えが180度変わり、会社員からフリーランスに転身しました。住宅ローンの返済は長期にわたるため、働き方を変えても無理なく返済していけるように、夫婦でよく話し合ったうえで住宅ローンの借入方法を決めてください。

公開日:2023年02月13日

この記事はいかがでしたか?

感想を教えてください。

服部椿

金融代理店での勤務経験と自身の投資経験を活かしたマネーコラムを多数執筆中。 子育て中のママFPでもあり、子育て世帯向けの資産形成、ライフプラン相談が得意。保有資格:2級ファイナンシャル・プランニング技能士