住宅ローンを利用する際、事務手数料や保証料などの諸費用は一般的に数十万円~数百万円程度かかるため、どのように準備するか悩む方も多いのではないでしょうか。

金融機関やローンの種類によっては諸費用を住宅ローンに組み込むこともできます。しかし、組み込む前に諸費用としてどのような費用がどれだけかかるかを知っておくこと、そしてローンに組み込む際の注意点についても理解しておくことが重要です。

今回は住宅ローン諸費用の詳細と支払い方法ごとのメリット・デメリットなどを詳しく解説します。これから住宅ローンを借り入れ予定の方はぜひ参考にしてください。

目次

住宅ローン借入時の諸費用について理解しよう。登記費用、仲介手数料などの初期費用について

家を購入する場合、多くの方は住宅ローンを利用します。その際、手数料などが別途必要です。このような住宅購入の際に住宅ローン以外に用意する現金のことを「諸費用」と呼んでいます。これら諸費用には主にどのようなものがあるかを確認してみましょう。

| 支払いタイミング | 諸費用 | 詳細 |

| 物件引渡し前 | 取扱手数料 |

・住宅ローンの申込・契約時の手数料 ・ローン借入金融機関に支払う |

| 保証料・保証会社手数料 |

・保証会社の利用料および手続きをする保証会社へ支払う取扱手数料 ・保証会社を利用しない住宅ローンの場合は不要 |

|

| 印紙税 |

・住宅ローン契約書に貼付する印紙代 ・電子契約の場合は不要(ただし、電子契約利用料が必要) |

|

| 修繕積立基金 |

・将来のマンション大規模改修に備えて積み立てる資金 ・戸建ての場合は不要 |

|

| 火災保険料・地震保険料 |

・物件の火災保険・地震保険料 ・保険会社に支払う |

|

| 物件引渡し後 | 登録免許税 | ・物件の登記手続きにかかる税金 |

| 登記手数料 |

・登記手続きにかかる手数料 ・手続きをする司法書士に支払う |

|

| 不動産取得税 | ・不動産の取得にかかる税金 | |

|

その他 ※厳密には住宅ローンに関するものではありませんが、住宅購入時に必要な費用に含まれるため記載しています。 |

・物件検査手数料(フラット35の場合) ・不動産会社へ支払う仲介手数料(主に中古で購入した場合) ・物件検査手数料(フラット35利用の場合) ・引っ越し費用 ・家具・備品購入費用 など |

|

住宅ローンの諸費用については「住宅ローンの諸費用はいくら?具体的な目安と内訳、節約方法を解説」で詳しく解説していますのでご覧ください。

また、家具などの購入費や引っ越し費用の組み込みについては、こちらの記事で詳しく解説しています。

「家具や家電の購入費を住宅ローンに組み込める?方法と借入時のポイント・注意点を解説」

諸費用は住宅ローンに組み込み可能!組み込み条件や金融機関の特徴をチェック!

金融機関や借入金額によっても異なりますが、住宅ローンの諸費用は一般的に数十万円~数百万円程度はかかります。これらの費用は別途支払いを求められるため、どのように準備するかを考える必要があります。

もし、諸費用を現金で準備する余裕がない場合は、諸費用込みで住宅ローンを借り入れることも検討しましょう。

諸費用は住宅ローンに組み込める

諸費用は住宅ローンに組み込むことも可能です。ただし、すべての金融機関でできるわけではありません。諸費用込み住宅ローンはネット銀行に多い傾向があります。事前に確認しましょう。

また最近では、頭金も0円で諸費用分も借り入れることができる、つまり、物件価格よりも高い金額の借り入れが可能な住宅ローンも増えています。住宅購入時の初期費用が少なくて済むため、興味がある方も多いのではないでしょうか。ただし、頭金0円で諸費用分も借り入れるとその分金利が上がり、総返済金額が増えることになるため注意が必要です。

諸費用込みで住宅ローンを借りられる金融機関

各銀行の例をもとに、諸費用込みで借りられる住宅ローンの特徴をご紹介します。

| 金融機関 | 特徴 |

|

A銀行 (対面型銀行・有人店舗あり) |

・店舗、ネットどちらでも相談可能 ・金利:年0.95%(手数料定率型) ・頭金込みでの借入も可能(審査結果によっては、自己資金が必要になる場合もあり) ・諸費用にかかる資金の借入可能金額は10万円以上10万円単位 |

|

B銀行 (ネット・店舗併用型銀行・有人店舗あり) |

・ネットおよび系列の商業施設内店舗での相談可能 ・金利:年1.49%(手数料定率型) ・売買契約金額・工事請負金額の110%まで借入可能 ・頭金込みでの借入も可能 |

|

C銀行 (ネット銀行・有人店舗なし) |

・ネットで相談可能(対面相談会が開催されることもある) ・金利:年1.145%(手数料定率型) ・諸費用分は「売買契約書の金額×10%」まで借入可能 ・頭金込みでの借入も可能 |

※筆者調べ。金利は当初固定金利10年(2024年2月現在)

上記はどれも諸費用込みで住宅ローンを借りられる金融機関ですが、借りられる諸費用の範囲は異なります。細かくチェックして自分のニーズに合った金融機関を選びましょう。

住宅ローン諸費用の支払い方法と組み込みのメリット・デメリットについて

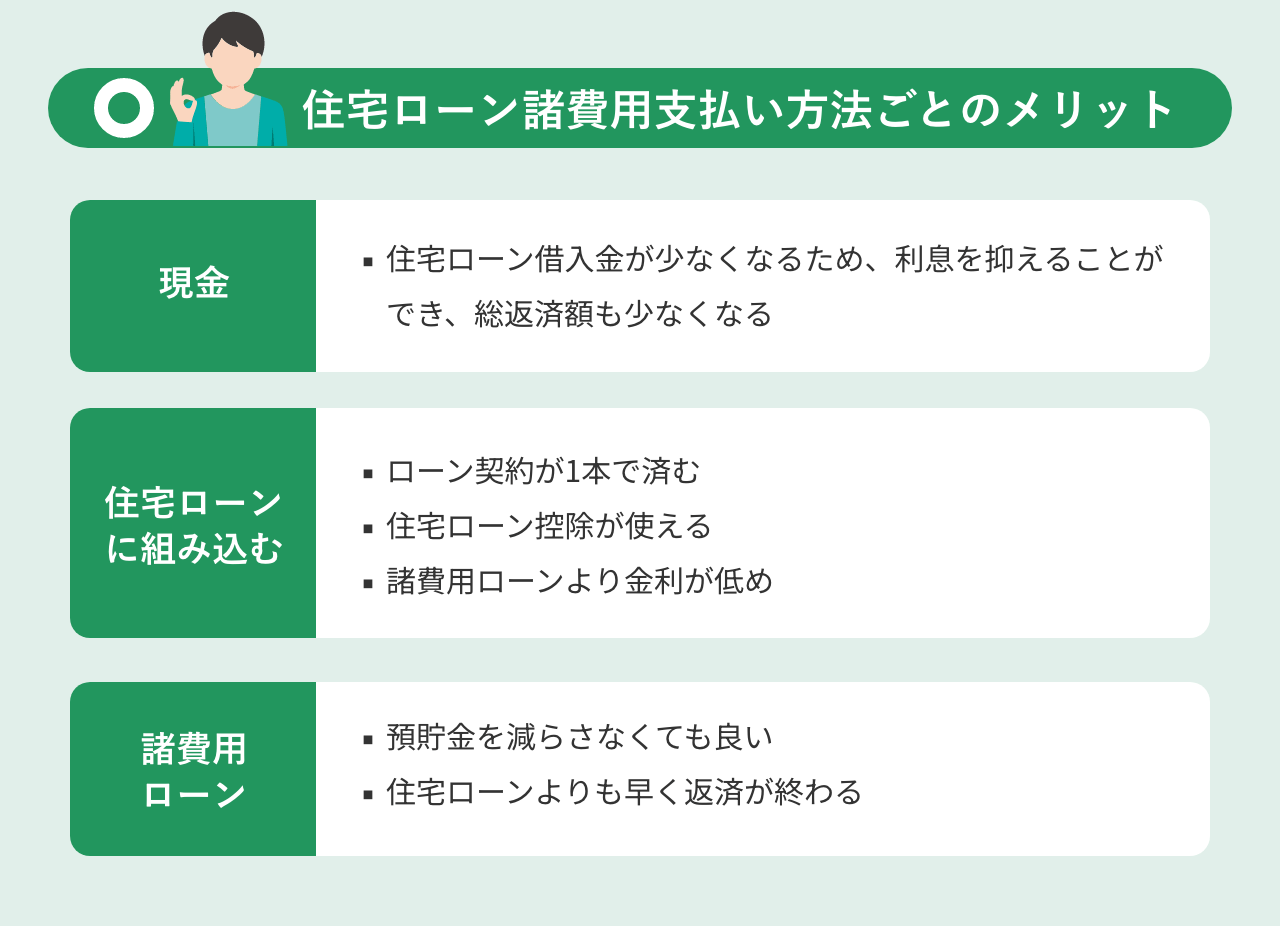

諸費用の支払い方法は「現金」「住宅ローンに組み込む」以外にも「諸費用ローンを組む」という方法もあります。諸費用ローンとは、住宅購入にかかる諸費用を対象とするローンのことです。支払い方法ごとのメリット・デメリットを見ていきましょう。

現金

諸費用を現金(自己資金)で支払う方法です。

【メリット】

- 住宅ローン借入金が少なくなるため、利息を抑えることができ、総返済額も少なくなる

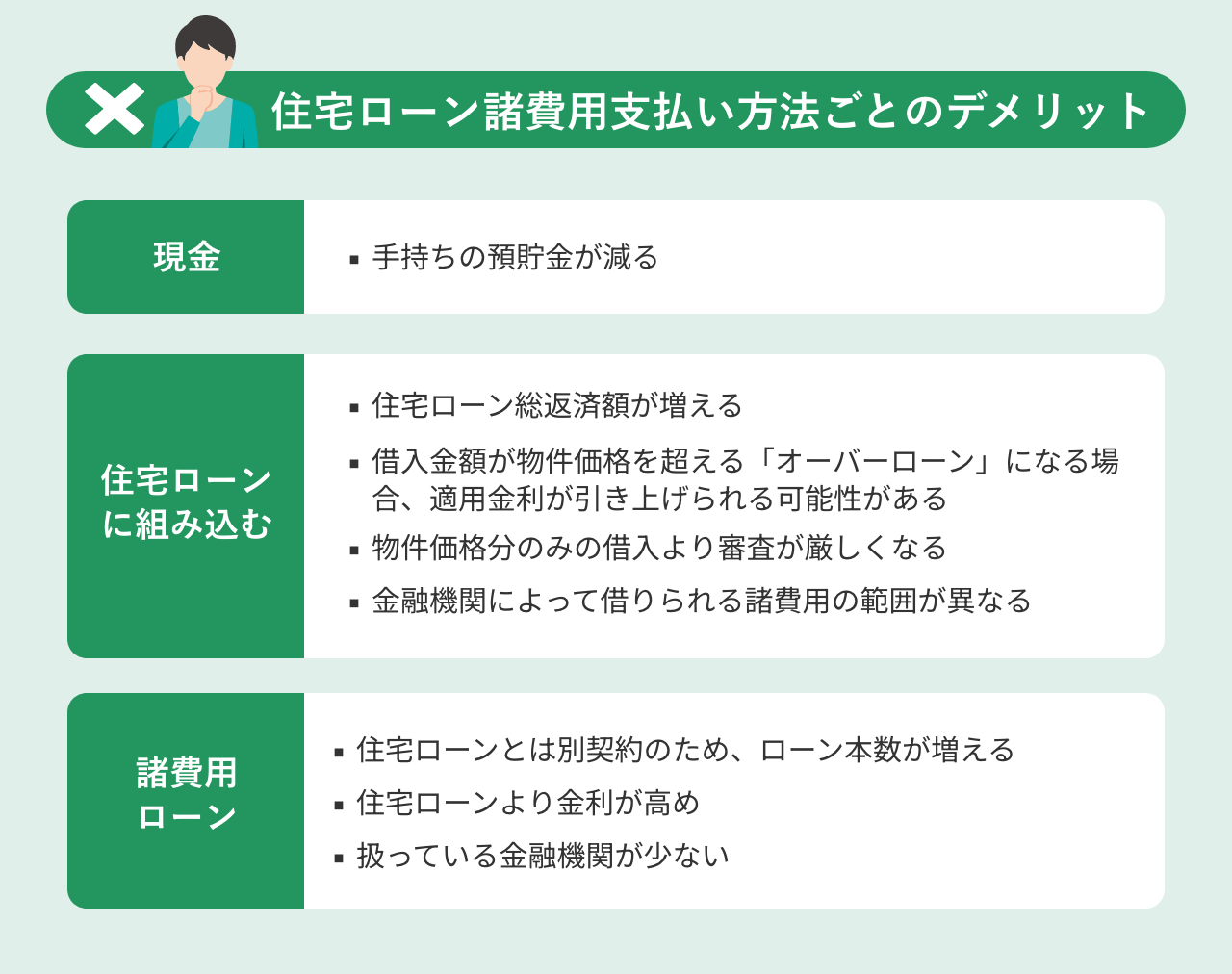

【デメリット】

- 手持ちの預貯金が減る

住宅ローン総返済額をできるだけ抑えたい方におすすめの方法です。借入金が少ないと利息を抑えられ、総返済額が少なくなります。毎月の返済負担を軽減できますので、できればこの支払い方を最優先で検討しましょう。

ただし、数十万円~数百万円というまとまった金額を一度に支払わないといけないという注意点があります。車などの大きな買い物を控えている方、教育費、介護費などで支出の予定がある方は、どの程度まで資金を出せるかをしっかり検討してください。

住宅ローンに組み込む

諸費用を住宅ローンに組み入れて借りる方法です。

【メリット】

- ローン契約が1本で済む

- 住宅ローン控除が使える

- 諸費用ローンより金利が低め

【デメリット】

- 住宅ローン総返済額が増える

- 借入金額が物件価格を超える「オーバーローン」になる場合、適用金利が引き上げられる可能性がある

- 物件価格分のみの借入より審査が厳しくなる

- 金融機関によって借りられる諸費用の範囲が異なる

諸費用を住宅ローンに組み込むと、諸費用ローンを借りるケースよりも金利を低く抑えることができます。ローン契約も1本になるため、複数の返済日を覚える必要がありません。また、諸費用部分も含めて、最大13年間、毎年年末の住宅ローン残高から一定の割合の金額が所得税から控除される「住宅ローン控除」が利用できます。

しかし、借入金額が増えるため、諸費用分を組み込まない場合よりも申込時の審査が厳しくなることが予想されます。審査に通過しても、希望金額を借りられない場合や適用金利が上がる可能性もあります。どの範囲までの諸費用が借りられるかも金融機関ごとに異なりますので気を付けましょう。

諸費用ローン

住宅ローンとは別に諸費用部分だけを他のローンで借りる方法です。

【メリット】

- 預貯金を減らさなくても良い

- 住宅ローンよりも早く返済が終わる

【デメリット】

- 住宅ローンとは別の契約になるため、ローン本数が増える

- 住宅ローンより金利が高め

- 扱っている金融機関が少ない

諸費用ローンを借りる場合、住宅ローンと諸費用ローンという2本のローン契約をすることになります。住宅ローンとは別に申込・審査を経ないと借りられません。住宅ローンと比較すると諸費用ローンの金利は高めです。

なお、諸費用ローンを扱う金融機関は非常に少ないという特徴もあります。住宅ローンを契約したい金融機関で扱っていない場合は別に探すという手間がかかる点もデメリットといえるでしょう。

住宅ローンを選ぶ際のポイント

住宅ローン控除を利用できるなど、諸費用分を住宅ローンに組み込むことにはメリットがあります。そこで、諸費用を組み込める住宅ローンを選ぶ際、金利以外にチェックしたいポイントについてご紹介します。

組み込める諸費用の範囲は?

金融機関によって組み込める諸費用の範囲が異なりますので必ずご自身でチェックしてください。

以下の2つの金融機関の「住宅ローンに組み込める諸費用」を確認してみましょう。

| 金融機関 | 住宅ローンに組み込める諸費用 |

| A銀行 | 取扱手数料・火災保険料・登記費用・印紙代・不動産仲介手数料・修繕積立基金・水道加入負担金 |

| B銀行 | ローン取扱手数料・火災保険料・保証会社手数料・保証料・電子契約手数料・固定金利手数料・仲介手数料・担保関連費用・印紙税・引っ越し費用・修繕積立金・付帯工事費用・管理準備金・水道加入金 |

※筆者調べ 文言は各社ホームページに準じて記載しています。

たとえば、B銀行では引っ越し費用も組み込めますが、A銀行では組み込めません。その他もいくつかの違いがあります。各費用の金額なども考慮しながら契約する住宅ローンを決めましょう。

諸費用をできるだけ少額に抑えるには

金融機関によって必要な諸費用は変わってきます。住宅ローンの借り入れ金額を抑えるためにも、金融機関ごとの諸費用は必ず確認しましょう。たとえば、「組み込める諸費用の範囲は?」でご紹介したA銀行、B銀行の場合、B銀行では「保証会社手数料」「保証料」分を借入できると記載していますが、A銀行にはその記載がありません。これは、A銀行の住宅ローンが保証会社を使っておらず保証料が不要なためです。

この例のように、金融機関によって必要な諸費用が異なる場合があります。さらに、「取扱手数料」は金融機関ごとに設定できるため、金額が大幅に違うこともあります。諸費用を抑えたいのであれば、保証料不要で取扱手数料が低い金融機関で住宅ローン契約をすることをおすすめします。

保証料の有無や取扱手数料の金額などは各金融機関のホームページに記載されています。住宅ローンを検討する際は、諸費用の項目や金額をしっかり比較してください。

住宅ローンに諸費用を組み込むならメリット・デメリットは必ず把握しておこう

住宅ローンを契約する際、取扱手数料や印紙代など、物件に関する費用以外に諸費用が数十万円~数百万円程度かかります。これら諸費用をどのように支払うかは非常に重要です。できれば現金で支払うのがベストなのですが、もし、まとまった金額を準備できない場合は住宅ローンに組み込んで借り入れることも検討しましょう。

諸費用を住宅ローンに組み込む場合、「組み込んだ諸費用分も含めて住宅ローン控除を利用できる」という大きなメリットがあります。ただし、借入金額が多くなることで「総返済額が増える」「住宅ローン審査が厳しくなる可能性がある」というデメリットがあることも忘れないでください。

また、諸費用の中でも、取扱手数料のように独自で設定できるもの、保証料のように金融機関によっては不要なものがあります。諸費用部分をできる限り抑えたいのであれば、諸費用の内訳、費用まで確認することをお勧めします。

公開日:2024年06月14日

この記事はいかがでしたか?

感想を教えてください。

田尻 宏子

2016年からライター活動を開始。金融機関ホームページ、お金の情報サイトでローン、投資、保険などマネー系記事の執筆を数多く手掛ける。分かりやすく、役に立つ記事を書くことがモットー。2級ファイナンシャル・プランニング技能士、証券外務員1種資格保有。