「クレジットカードの保有枚数が住宅ローンの審査に影響を与えるって本当?」

「クレジットカードを3枚持っているけど、住宅ローンの審査は不利になる?」

このような疑問や不安を抱えている人は少なくありません。

結論から言うと、クレジットカードの保有枚数によっては住宅ローンの審査に影響を与える可能性があります。

クレジットカード保有枚数が多かったり、利用状況が悪かったりすると、住宅ローンの審査に落ちてしまうかもしれません。そのため、審査に影響を与えないように対策する必要があります。

そこで今回は、住宅ローン審査の前に知っておきたい、クレジットカードの推奨保有枚数や個人信用情報などの気を付けるべき点について、現役銀行員が分かりやすく解説していきます。

これから住宅ローンの利用を検討している方は、ぜひ最後までご覧ください。

クレジットカードの保有枚数が住宅ローン審査に影響を及ぼすケース

クレジットカードの保有枚数が多すぎると、住宅ローン審査に悪影響を及ぼす可能性があります。

なぜなら、クレジットカードには「キャッシング枠」が付帯している場合があり、このキャッシング枠の金額が多いと審査上「他社からの借り入れが多い」と判断されるからです。

キャッシング枠とは、クレジットカード発行時にあらかじめ決められた「お金を借りられる枠」のことです。キャッシング枠が50万円であれば、いつでも50万円までお金を借りることができます。

そしてこのキャッシング枠の「借りたい時にいつでもお金を借りられる」という性質上、金融機関には仮に現在キャッシングをしていなくても借り入れがあることとして扱われます。そのため、クレジットカードの保有枚数が多く、それらのキャッシング枠の総額が多ければ多いほど、他社からの借り入れが多いと判断され、住宅ローンの審査に影響が出てしまうのです。

クレジットカードの平均保有枚数は?何枚までなら大丈夫?

では、住宅ローンの審査に影響する枚数はどの程度なのでしょうか。

多くの金融機関では、クレジットカードの一般的な保有枚数である3枚を超えてくると注意が必要です。

一般社団法人クレジット協会が2021年11月に発表した報告によれば、日本人1人当たりのクレジットカードの保有枚数は2.8枚と言われています。

※2021年3月末現在のクレジットカード発行枚数2億9,531万枚を、2022年1月1日現在の日本の“成人人口”で除した数字。

参考:「クレジットカード発行枚数調査結果の公表について」(一般社団法人日本クレジット協会)

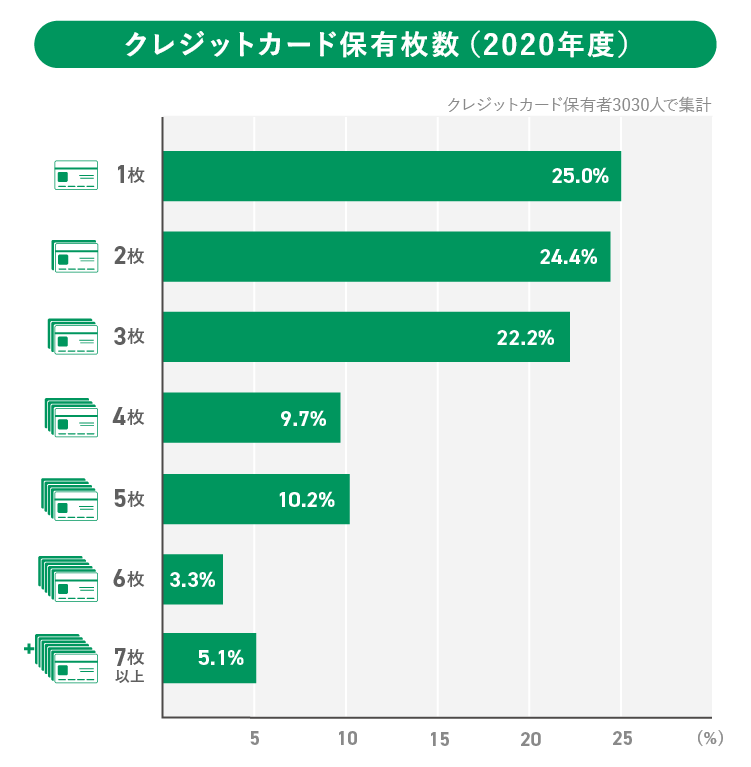

また、株式会社ジェーシービー(JCB)が独自に行っている調査でも、2020年9月の時点で日本人の成人のクレジットカード保有率は86.6%、クレジットカード保有者のみで集計した保有枚数の調査では1枚から3枚までの保有数が高い割合となっていました。

出典:「【クレジットカードに関する総合調査】2020年度版 調査結果レポート」よりP6「1.クレジットカード保有率」(株式会社ジェーシービー)を加工して作成

住宅ローン審査においても、クレジットカードの平均保有枚数である2枚から3枚程度であれば、審査結果に影響する可能性は少ないと考えられます。しかし、クレジットカードの保有枚数が4枚以上になると、平均枚数を超えるため住宅ローン審査に影響する可能性があります。

住宅ローンの審査で知っておきたい、個人信用情報や支払いなどの審査について

住宅ローン審査では、個人信用情報審査が行われます。個人信用情報とは、クレジットカードやローンの契約や申し込みに関する情報のことで、客観的な取引事実のみ信用情報機関に登録されています。

信用情報機関は、加盟するクレジットカード会社や銀行などの金融機関から登録される「取引事実」を管理・提供することで、消費者と金融機関の健全な信用取引を支えている団体で、「CIC」や「JICC」などが代表的な信用情報機関となっています。

取引事実とは、「いつローンが組まれたのか」「借入金額はいくらか」「借入先はどこか」、その他にも「返済は滞っていないか」「債務整理は行っていないか」などの契約に関する情報のことです。

住宅ローン審査では、信用情報機関に情報照会を行い、個人信用情報に延滞履歴などが無いか確認が行われます。

個人信用情報が傷つくと、住宅ローン審査に大きく影響を及ぼします。

個人信用情報を傷つける主な行動には、以下4点が挙げられます。

クレジットカードやローンの支払いを延滞した

支払いの延滞があると住宅ローンの審査が不利になります。審査へどの程度影響があるかは、延滞した時期や期間によって大きく変わります。

直近で延滞した・現在延滞している場合

現時点でクレジットカードやローンの支払いを延滞している場合や、1ヵ月以内に延滞していた場合は、基本的に住宅ローン審査の通過は不可能です。

過去に短期間延滞していた場合

過去に支払いを延滞していた場合であっても、数日程度の遅延であれば、金融機関の判断次第にはなりますが住宅ローンの審査にそれほど影響はありません。

過去に長期間延滞していた場合

過去に2ヵ月を超えるような長期の支払い延滞をしていた場合は、金融事故として信用情報に記録されている可能性が非常に高いです。詳しくは後述しますが、長期延滞の情報はCICの場合で5年間は消えないため、情報が残る5年間は住宅ローン審査の通過が厳しいでしょう。

クレジットカードのキャッシングを行っている

クレジットカードのキャッシングとは「クレジットカードに付帯する現金を借りられる機能」のことを言います。

住宅ローンを組むうえでは、返済比率(年収に占めるローンの年間返済額の割合)は重要な審査基準の1つです。この「借り入れの年間返済額」には、クレジットカードのキャッシングや住宅ローンを含めた全ての借り入れが含まれます。

一般的に、返済比率が35%以上だと住宅ローン審査には通りにくくなります。返済比率は30%以内に収めるのが望ましいでしょう。たとえば年収400万円の人であれば、年間返済額を120万円以内に収めましょう。

また、借入金額だけでなくキャッシングの仕方によっても審査が通りづらくなります。特に返済した直後にまた借り入れをするなど、恒常的に限度額の借り入れをしているケースは、返済能力が無いと判断され、住宅ローン審査の通過は厳しくなります。

さらに注意したいのが、キャッシング枠は利用していなくても借り入れたと見なされるという点です。

たとえば、キャッシング枠が30万円と設定されているクレジットカードを保有していて、全額借り入れした場合の月々の返済額が1万円に設定されているとします。

この月々の返済額である1万円は、実際にキャッシング枠を利用していなくても、借り入れたと見なされてしまうのです。つまりキャッシング枠が設定されているだけで、返済比率が高くなる原因となるのです。

キャッシング枠は、利用しているかしていないかという点はそれほど大きな問題ではなく、枠として設定されているかどうかが住宅ローン審査における判断基準となります。

リボ払い・分割払いを利用している

住宅ローン審査においては、クレジットカードのショッピング枠をリボ払いにしている、もしくは分割払いしている人も注意が必要です。

一般的にショッピング枠の利用は借り入れとして見なされませんが、リボ払いや分割払いはキャッシング(借り入れ)と同じとして見なされ、住宅ローン審査に悪影響を及ぼします。

消費者金融から借り入れしていたことがある

現在消費者金融で借り入れしている場合や、過去5年以内に消費者金融から借り入れしていたことがある場合も注意が必要です。

金融機関の信用審査では、高金利の消費者金融で借り入れしている人は「銀行で融資を受けられなかった人」と見なされ、良いイメージを持たれません。

消費者金融で借り入れしていたら絶対審査が通らない、というわけではありませんが、消費者金融での借入履歴があると、金融機関によっては住宅ローン審査に影響がありますので注意してください。

個人信用情報を自分で確認する方法

ご自身の個人信用情報を確認したい場合は、CICやJICCにて自分で個人信用情報の照会をすることができます。

CIC

CICとは主にクレジットカードなどを発行する信販会社やその他消費者金融、保証会社などが加盟している信用情報機関です。

クレジットカードの契約情報や、信販会社が保証している車のローンなどの取引事実はCICに掲載されています。手数料が発生しますが、自分の信用情報を確認したい場合はCICに信用情報の開示を請求してください。CICはWebで即日開示されます。

JICC

JICCとは主に消費者金融が加盟している信用情報機関です。消費者金融以外にも、銀行などの金融機関、保証会社、信販会社などが幅広く加盟しています。

消費者金融や銀行などの金融機関のローンを利用している方は、JICCに取引事実が掲載されていますので、こちらに照会しましょう。不安な方は、CICもあわせて請求しておくと良いでしょう。

なお、JICCはスマホで開示請求の受付ができますが、結果は郵送で届きます。即日開示はされませんので注意してください。

その他の住宅ローンの審査内容に関しては、以下の記事で詳しく記載しています。あわせてご覧ください。

「住宅ローン審査が通らない理由と通るための対策を銀行員が解説!」

住宅ローン審査に備えてやっておきたいクレジットカードの精査

ここまで解説したように、クレジットカードの保有枚数や利用状況は住宅ローンの審査に影響します。そのため、住宅ローン審査に備えて、保有しているクレジットカードの精査を行うようにしましょう。

具体的な精査方法は以下の通りです。

キャッシング枠を無くすか借り換える

現在キャッシング枠を利用しておらず、今後も利用しないのであれば、キャッシング枠の設定を無くしておく方が良いでしょう。

キャッシング枠を利用している場合でも、自己資金で完済出来るのであれば、住宅ローン審査の前に完済してキャッシング枠を無くしておく方が良いでしょう。

ただし、キャッシング枠を利用している場合で、自己資金で完済が出来ない場合は、住宅ローンを申し込もうとしている金融機関のカードローンやフリーローンなどへ借り換えするのがおすすめです。

クレジットカードのキャッシング枠は一般的に金利が年18.0%などと高く、銀行のカードローンやフリーローンへ借り換えをすることで金利が低くなる可能性が高いです。

また、金融機関としても与信管理がしやすいため、住宅ローンの審査対策にもなります。

クレジットカードの保有枚数を3枚以内に絞る

使っていないクレジットカードは契約を解除しておくことが望ましいです。

クレジットカードの契約を解除すると、個人信用情報に「終了」の記載がされ、既に契約が終了していることが取引事実として証明されます。

先ほど説明したとおり、保有中のクレジットカードにキャッシング枠が付帯されている場合は返済があるものとしてみなされます。そのため、住宅ローンの審査を通りやすくするためには、不要なクレジットカードを「契約解除」する必要があるのです。

リボ払いや分割払いの残債は先に完済しておく

クレジットカードのリボ払いや分割払いの残高は住宅ローン審査に悪影響を及ぼします。そのため、可能であれば住宅ローンの審査前に、リボ払いや分割払いの残高は完済しておきましょう。

完済が難しければ、キャッシング枠と同様、住宅ローンを申し込もうとしている金融機関のカードローンやフリーローンなどへの借り換えをおすすめします。金利が下がる可能性が高く、住宅ローンの審査対策にもなります。

住宅ローン審査中のクレジットカード申し込みは避ける

住宅ローン審査中に新規でクレジットカードを申し込むのは避けた方がよいでしょう。

個人信用情報や返済比率に影響し、住宅ローン審査に影響が出る可能性があります。

住宅ローンを組むには、クレジットカードの個人信用情報に注意しよう

この記事では、住宅ローンの審査に影響を与えないためのクレジットカードの推奨保有枚数や利用上の注意について解説しました。

住宅ローンの借り入れを検討中の方は、クレジットカードの利用においては以下の3点に注意してください。

- 住宅ローン審査前にクレジットカードを精査しておくと良い。具体的には、不要なカードの契約解除、キャッシング枠の減額、リボ払いや分割払いの完済など。

- クレジットカードの支払いは遅れないように気をつける。一日でも遅れると支払い遅延が個人信用情報に記載される。

- 住宅ローン審査前に、CICやJICCで自分の個人信用情報を確認しておく。

万が一支払いに遅れが出てしまうなど個人信用情報を傷つけてしまった場合は、できるだけ早く返済し、個人信用情報が回復するのを待ってから住宅ローン審査を受けることをお勧めします。

公開日:2022年05月16日

この記事はいかがでしたか?

感想を教えてください。

まさ

現役銀行員。ファイナンシャルプランナー2級、銀行業務検定各種(財務、税務、法務)、住宅ローンアドバイザー、マネーロンダリング対策実務2級等取得済み。人生設計に伴う資金計画、ローン商品について詳しく丁寧にご紹介させていただきます。皆さんの疑問や不安を解決出来るように心がけていきます。